LEI Nº17.278, 11.09.2020 (D.O. 15.09.20)

DISPÕE SOBRE AS DIRETRIZES PARA A ELABORAÇÃO E EXECUÇÃO DA LEI ORÇAMENTÁRIA PARA O EXERCÍCIO DE 2021.

O GOVERNADOR DO ESTADO DO CEARÁ

Faço saber que a Assembleia Legislativa decretou e eu sanciono a seguinte Lei:

DISPOSIÇÕES PRELIMINARES

Art. 1.º Ficam estabelecidas as Diretrizes Orçamentárias do Estado para o exercício de 2021, em cumprimento ao disposto no art. 203, § 2.º, da Constituição Estadual e na Lei Complementar Federal n.º 101, de 4 de maio de 2000, Lei de Responsabilidade Fiscal, compreendendo:

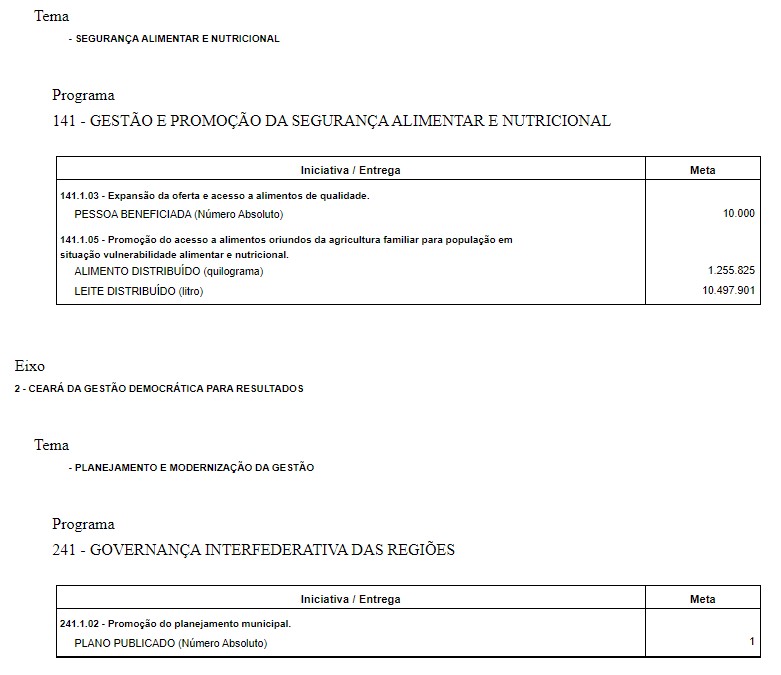

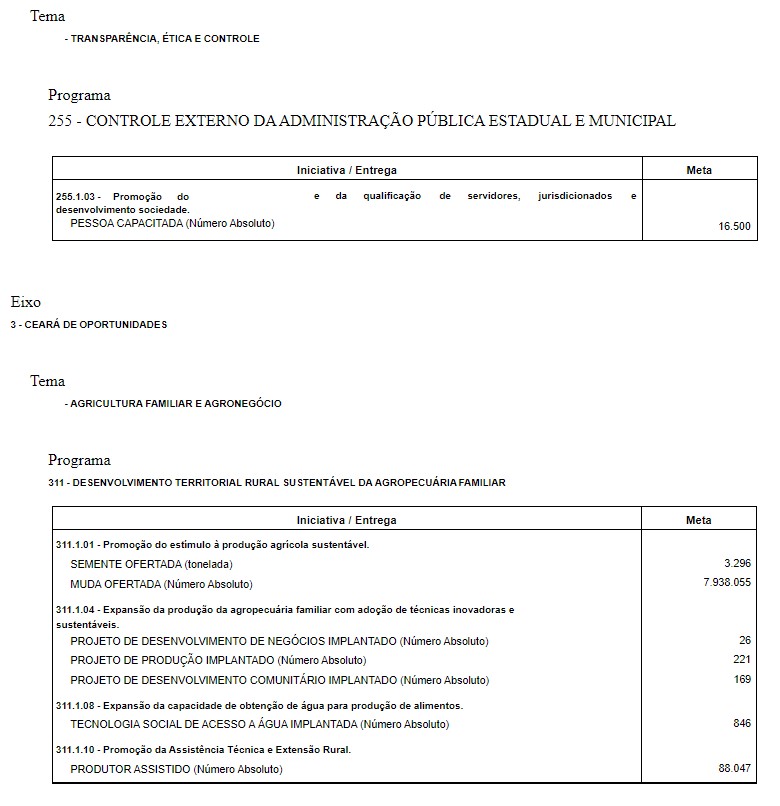

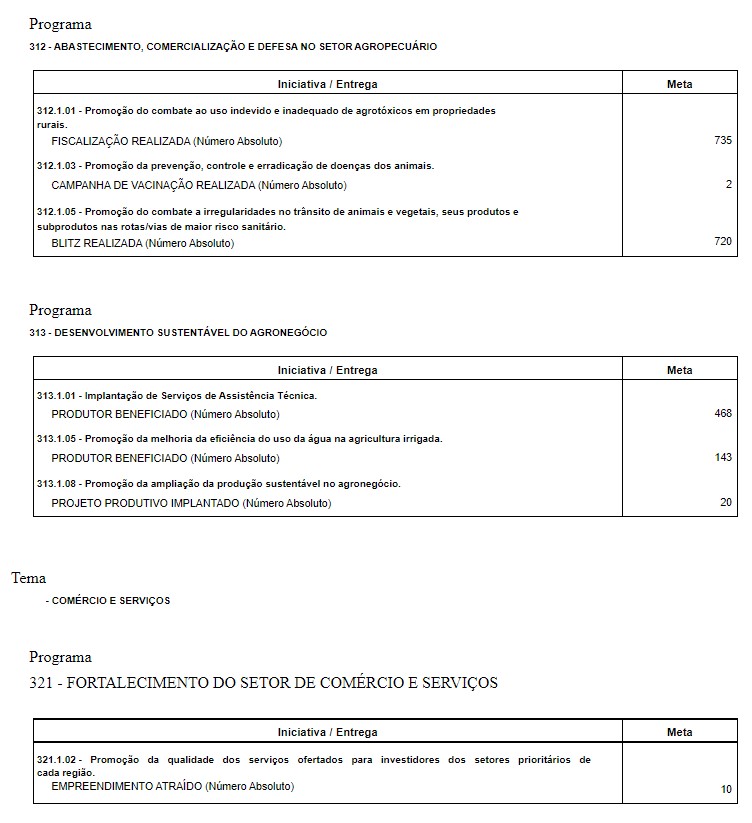

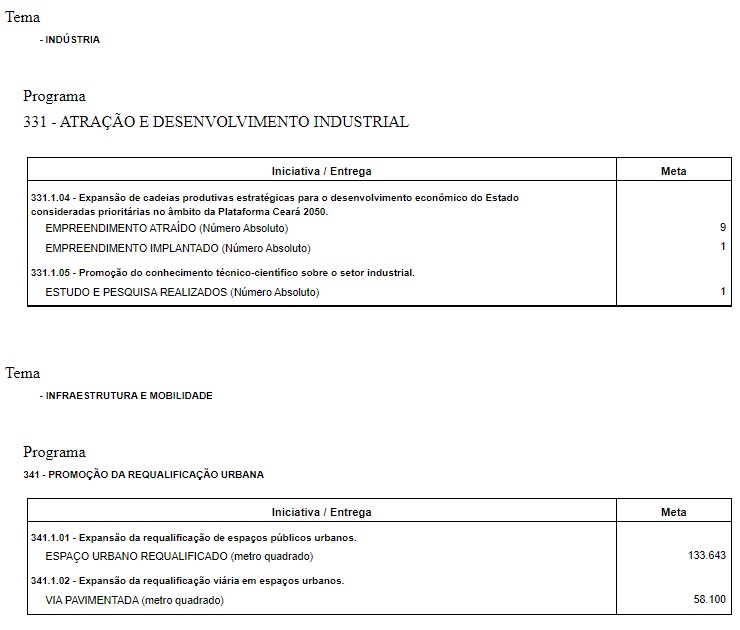

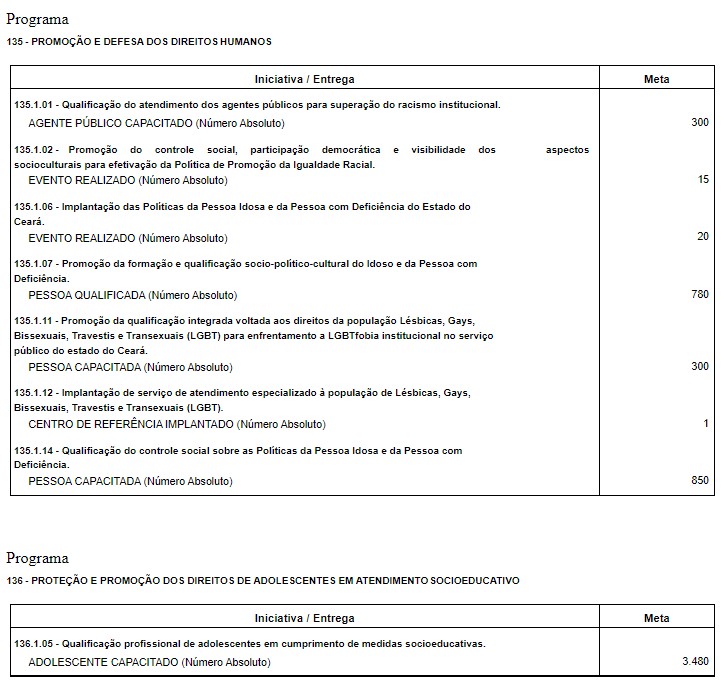

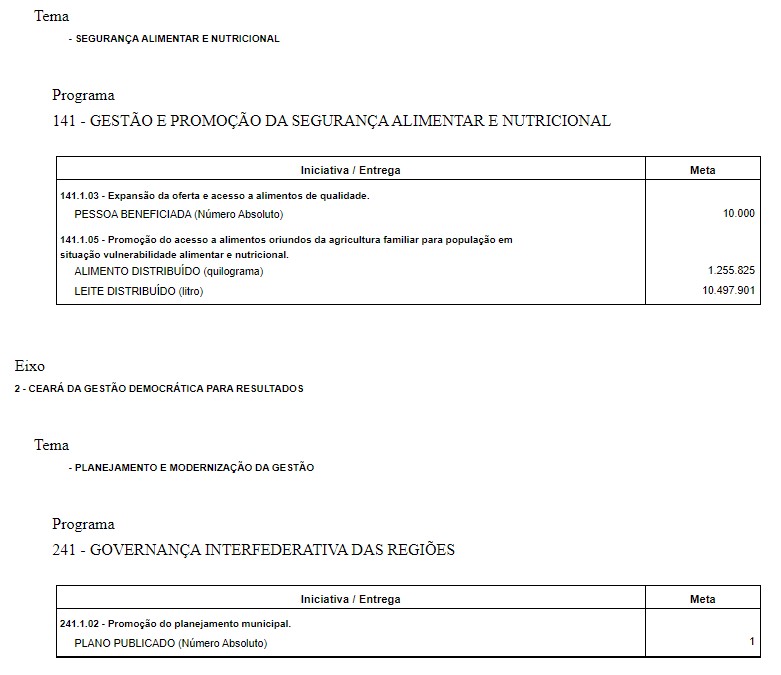

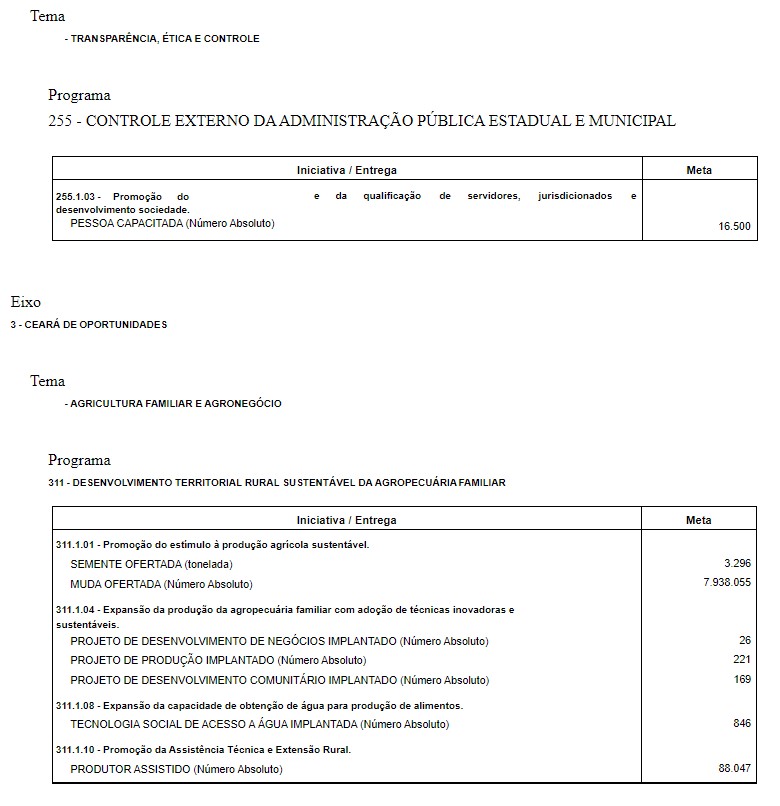

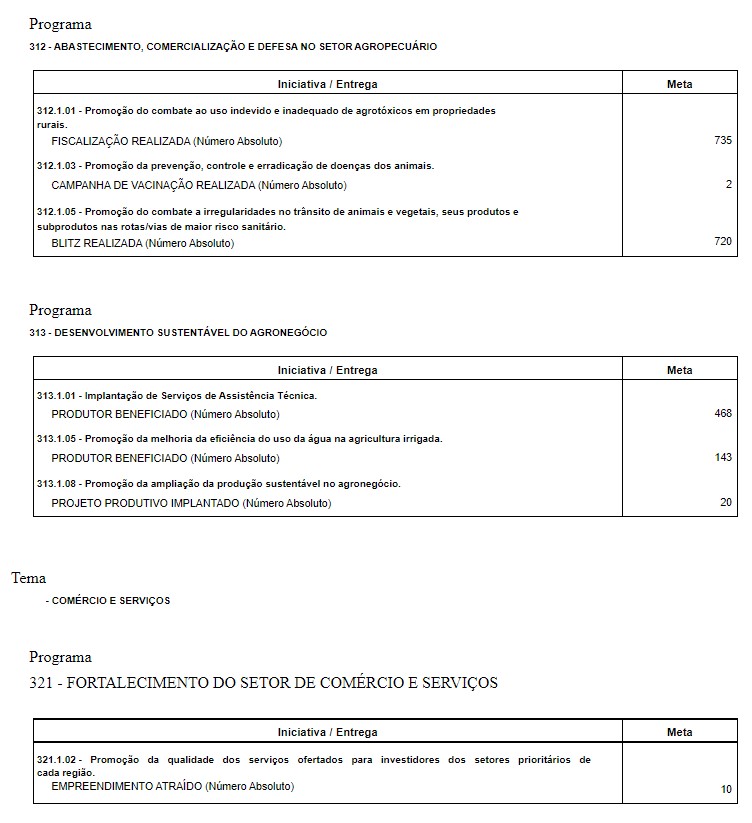

I – as metas e prioridades da Administração Pública Estadual;

II – a estrutura e organização dos orçamentos;

III – as diretrizes gerais para a elaboração e execução dos orçamentos do Estado e suas alterações;

IV – as disposições sobre alterações na legislação tributária do Estado;

V – as disposições relativas às Políticas de Recursos Humanos da Administração Pública Estadual;

VI – as disposições relativas à dívida pública estadual;

VII – as disposições finais.

Parágrafo único. Integram a presente Lei os seguintes anexos:

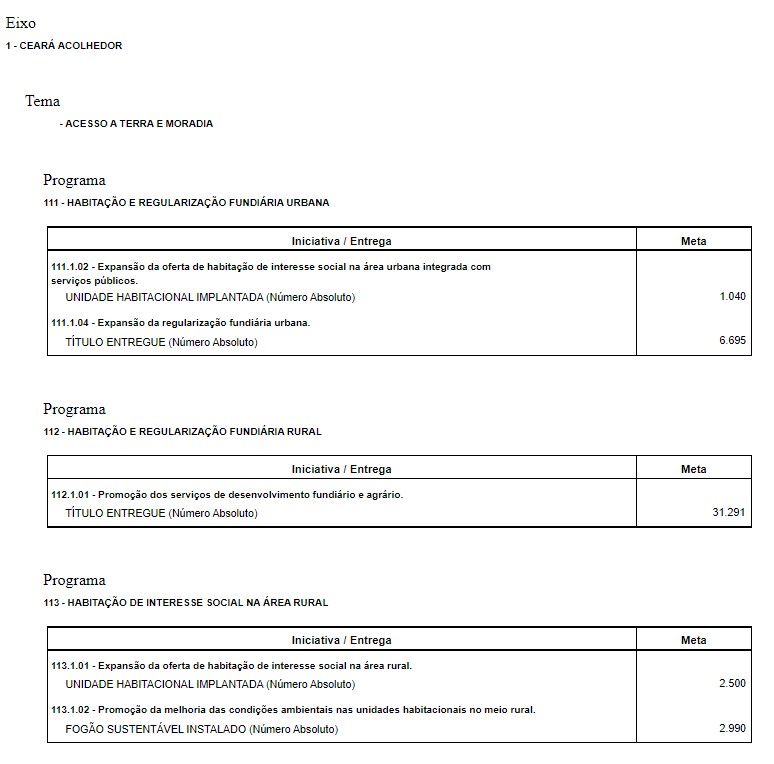

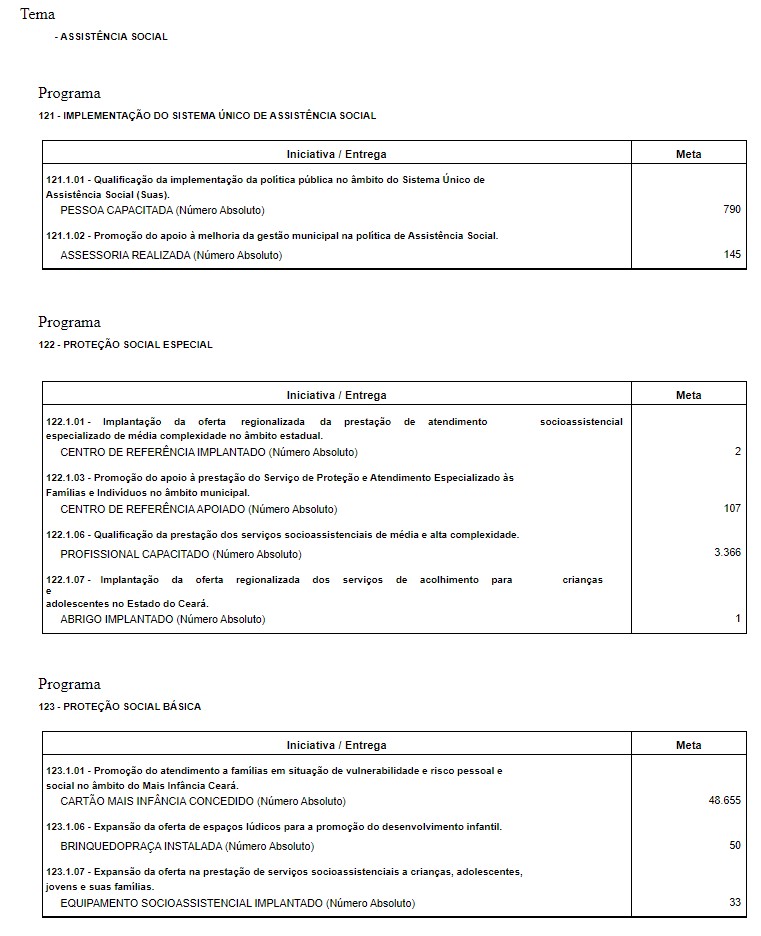

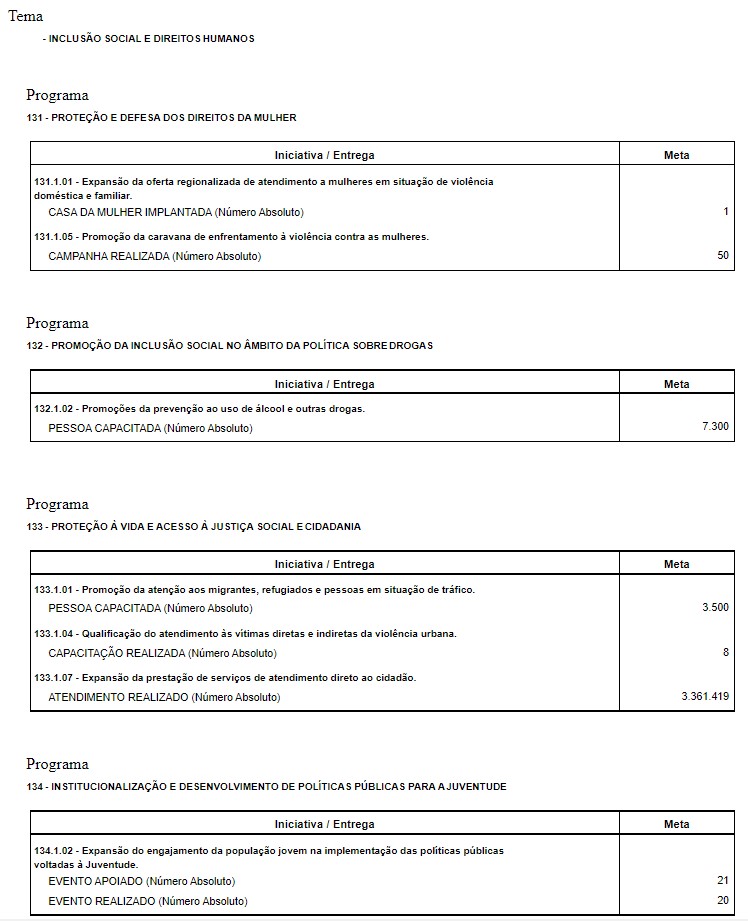

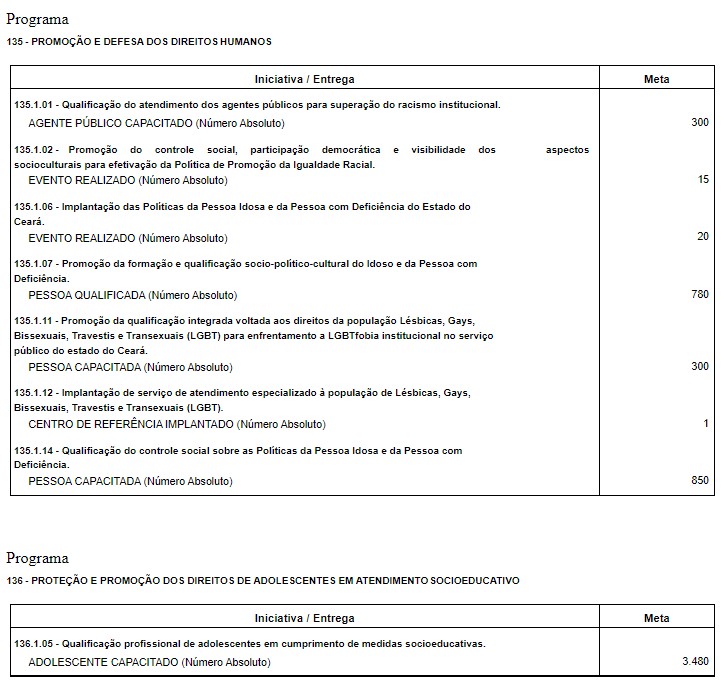

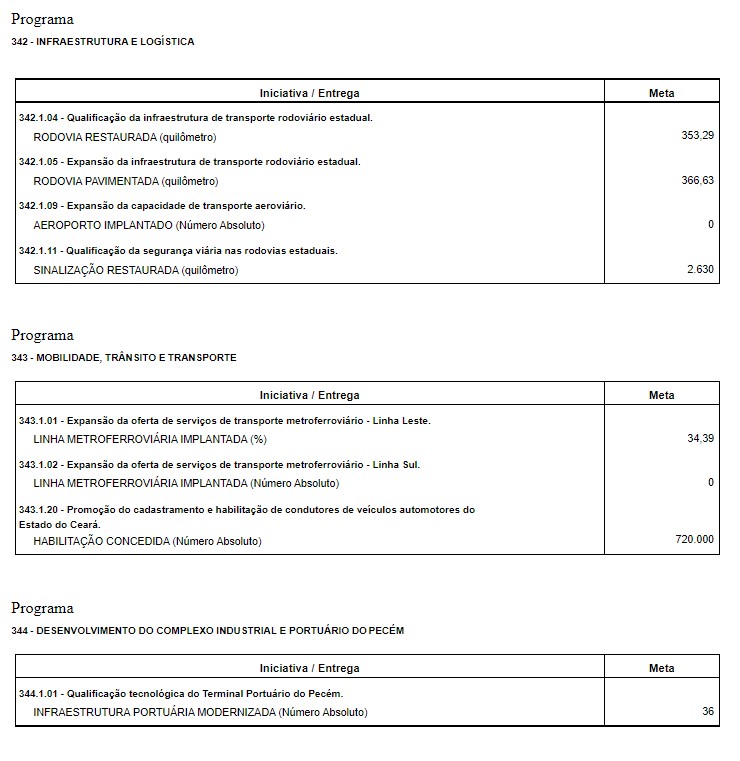

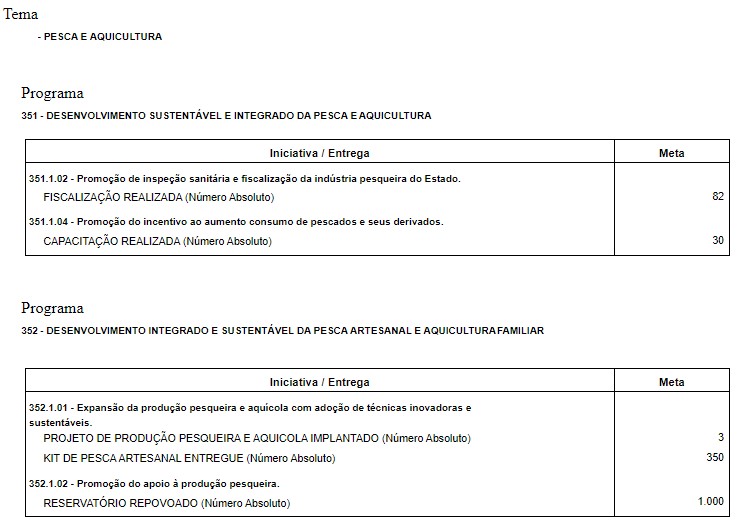

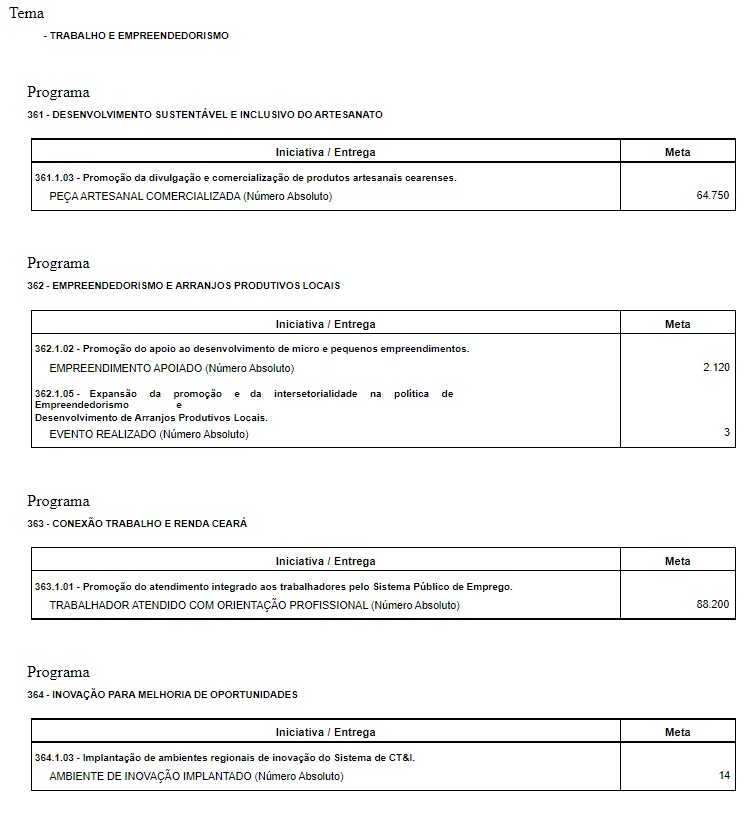

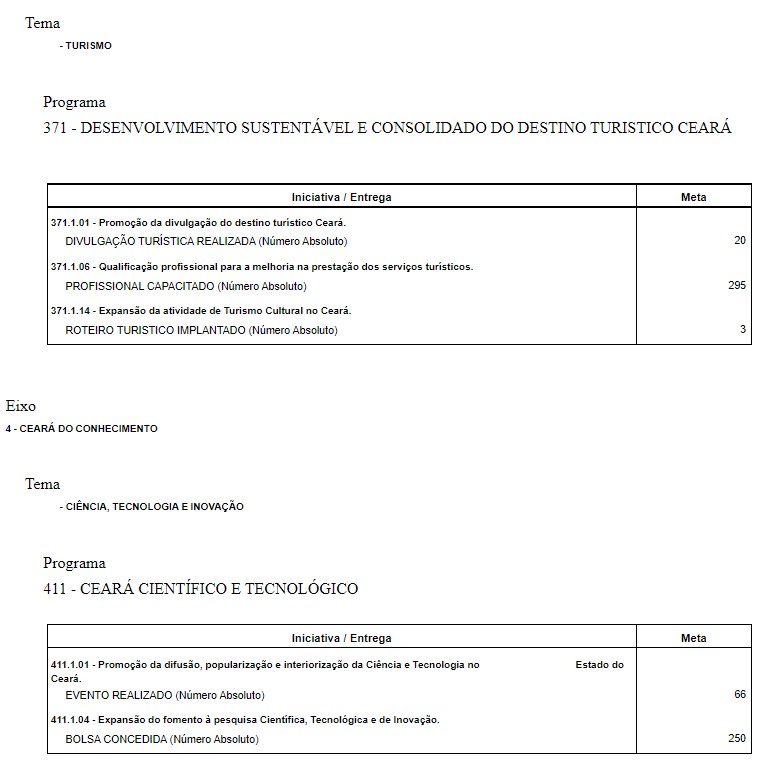

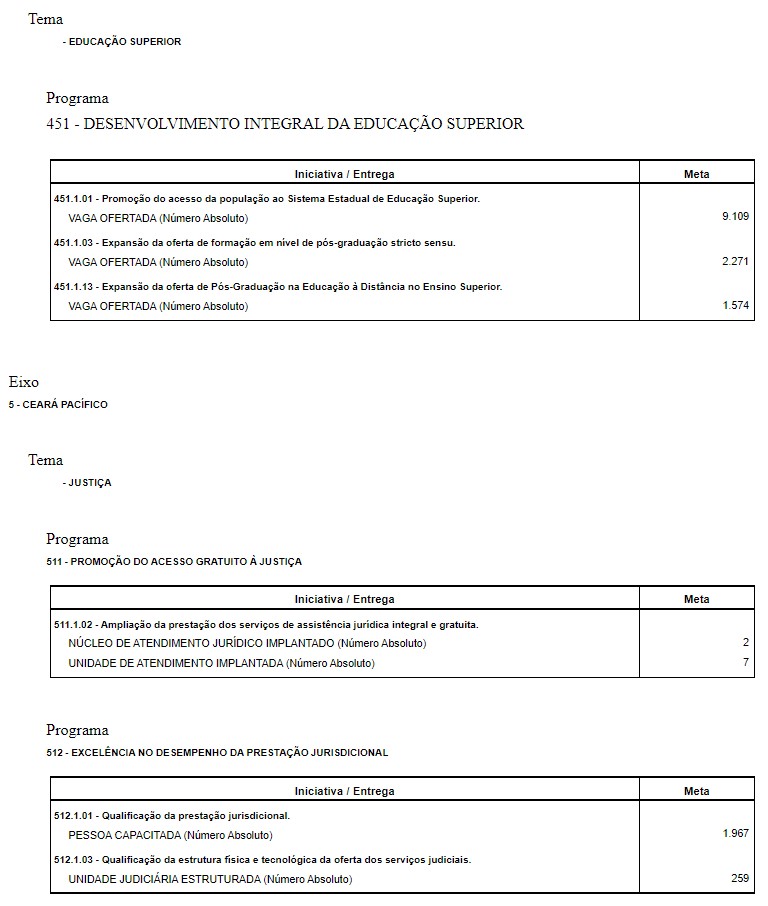

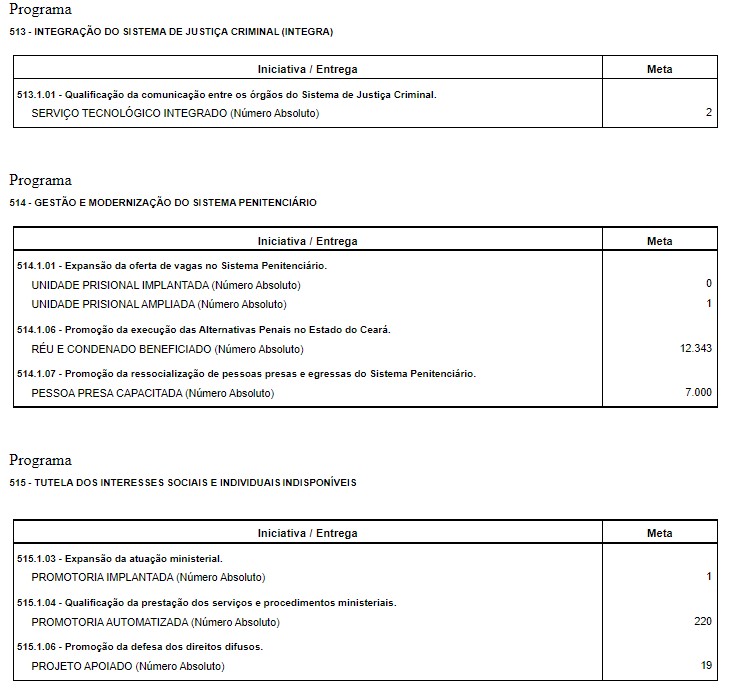

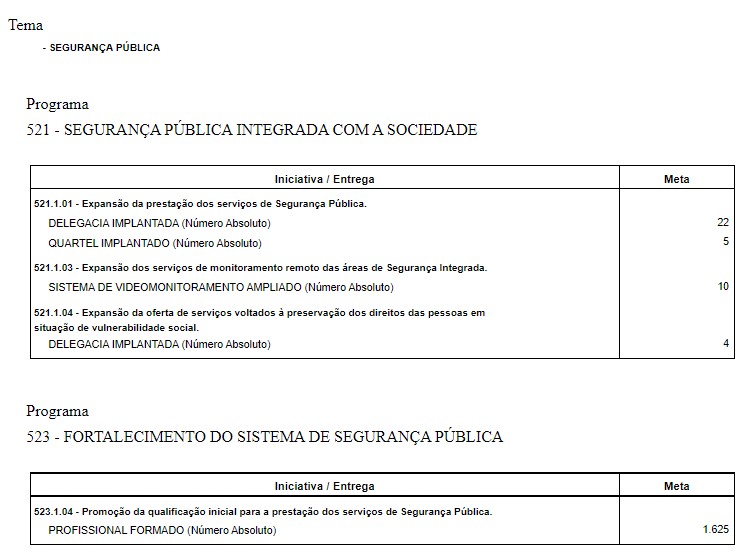

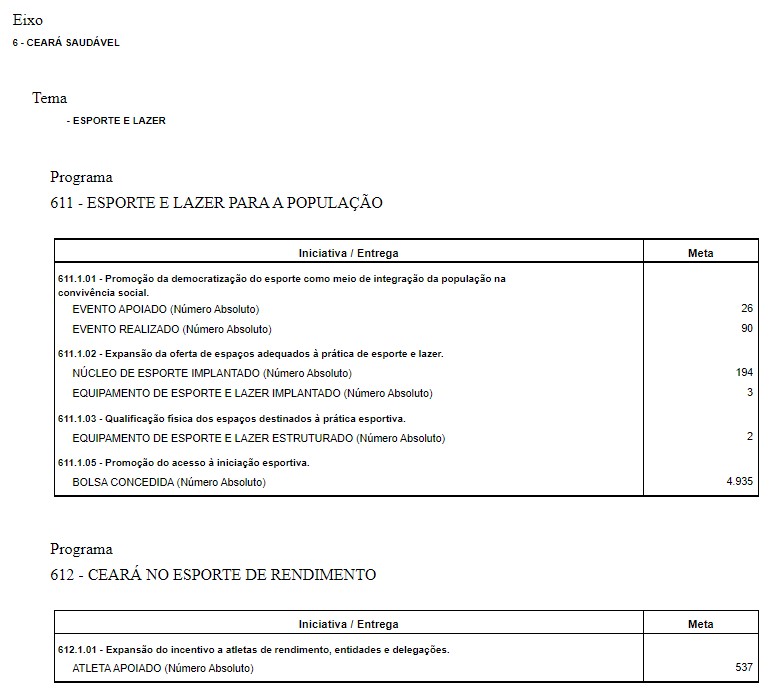

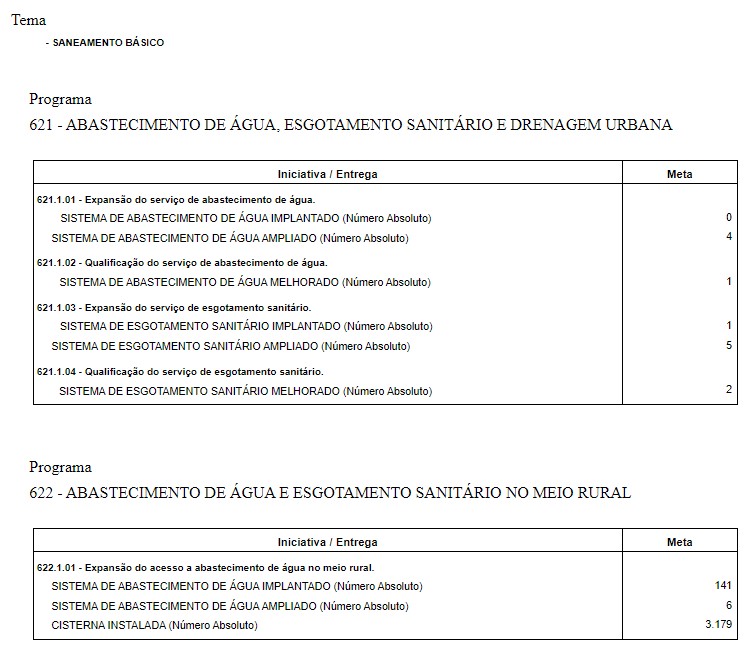

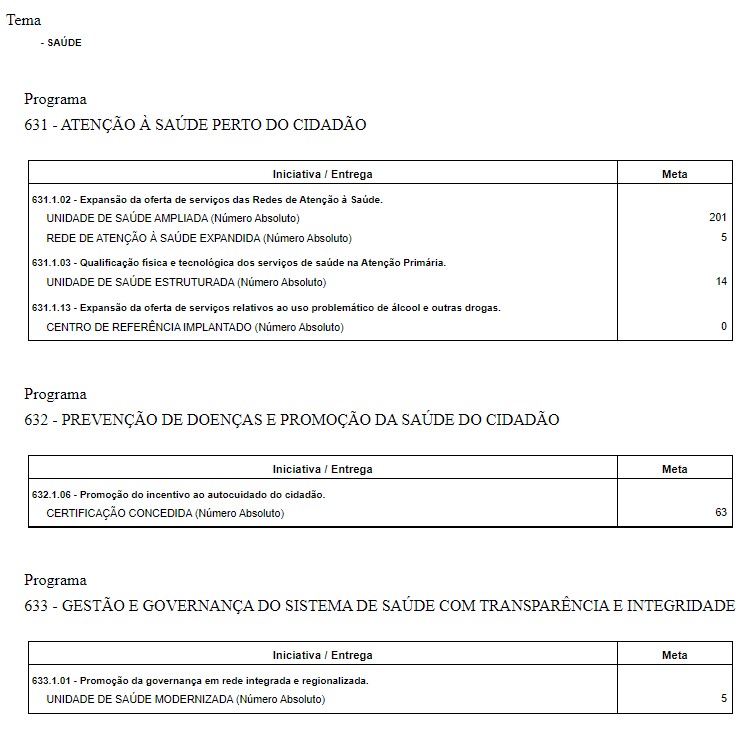

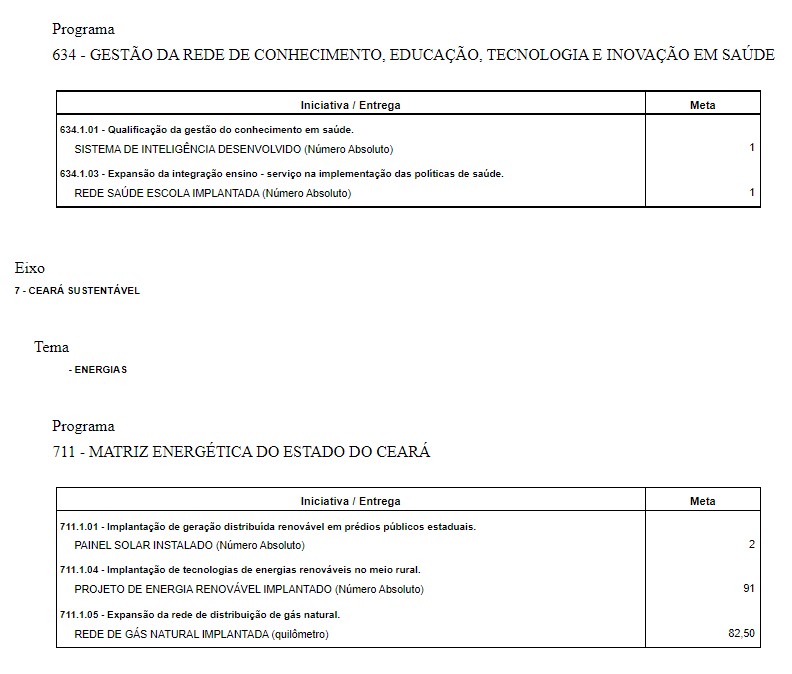

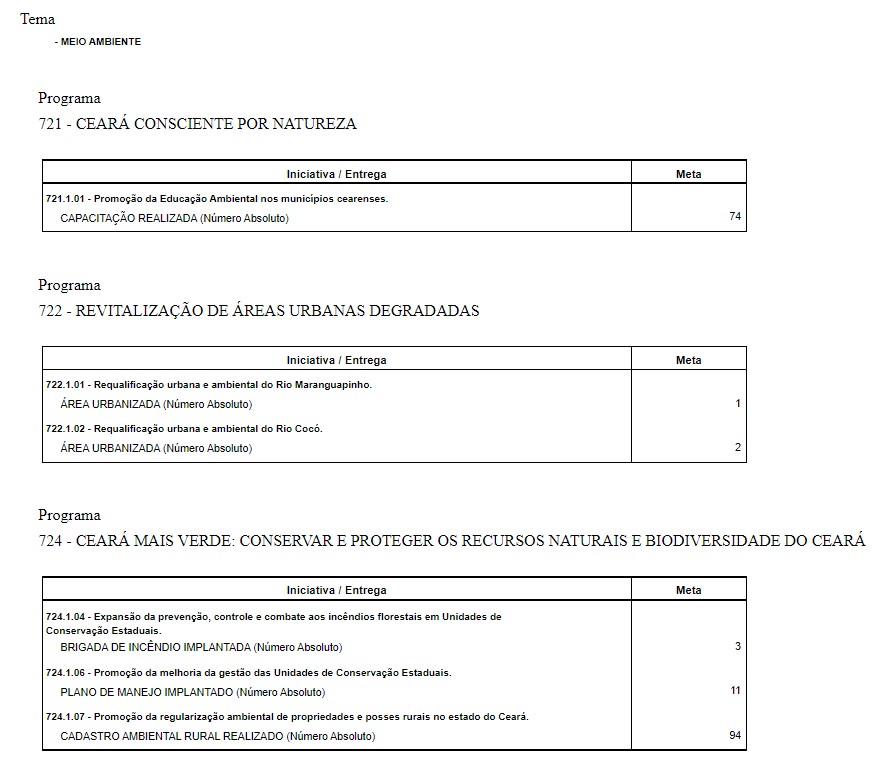

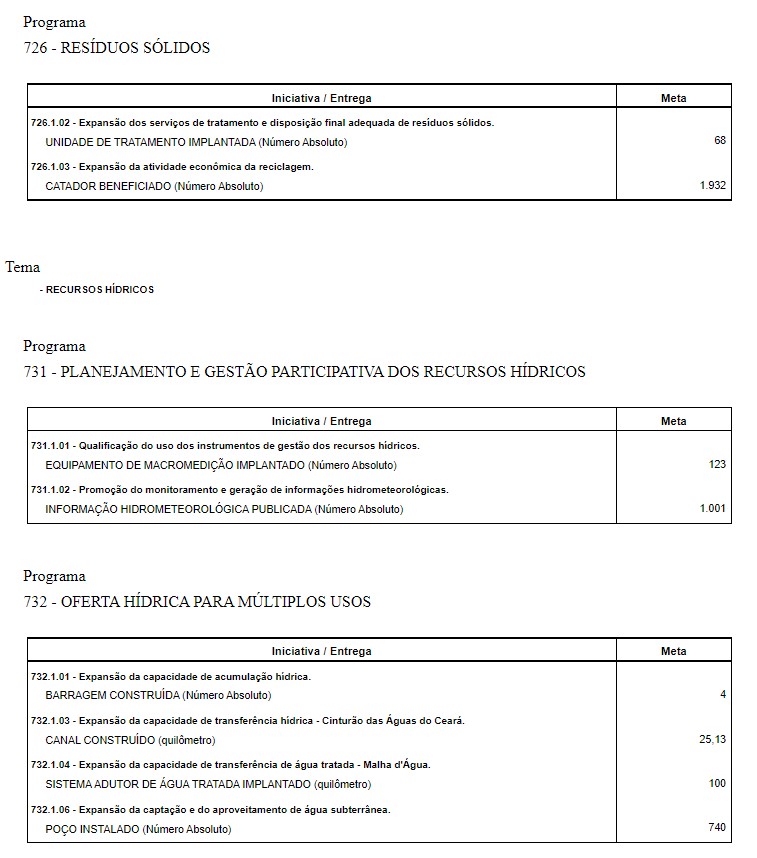

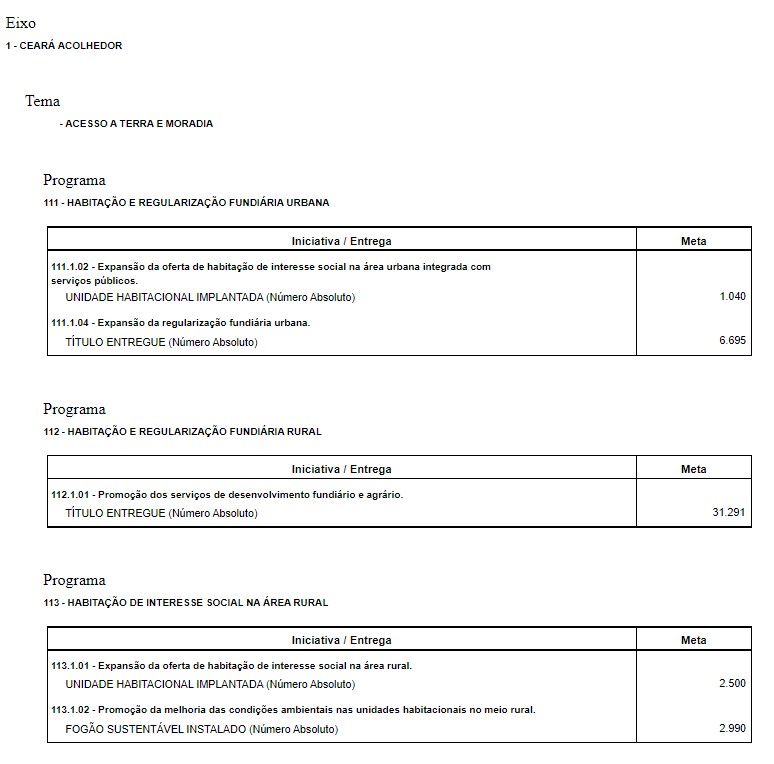

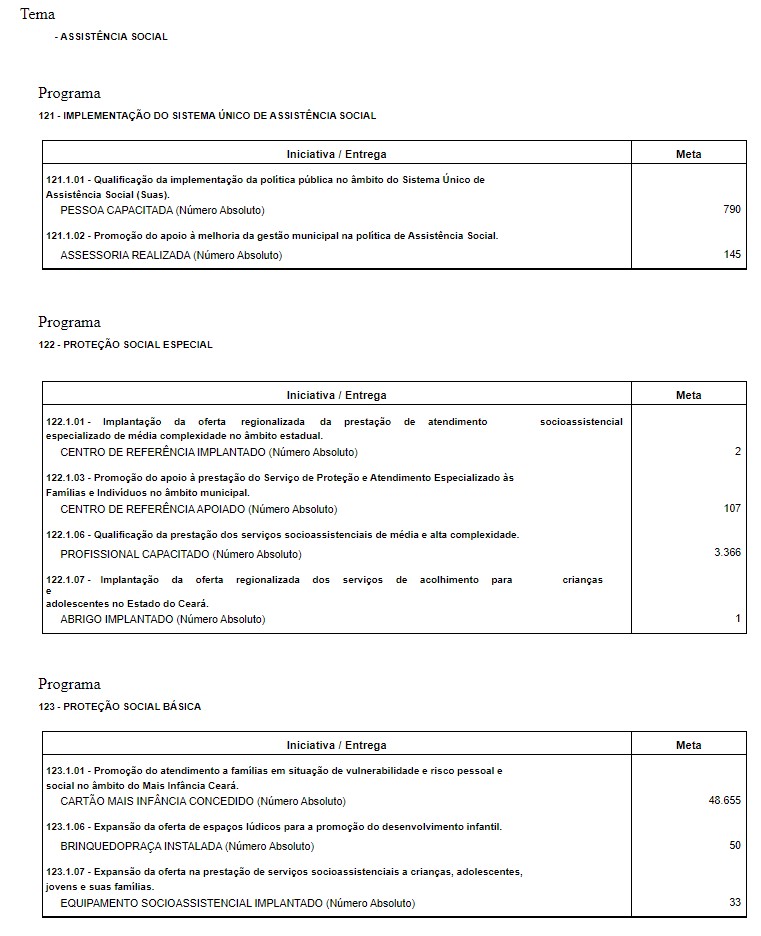

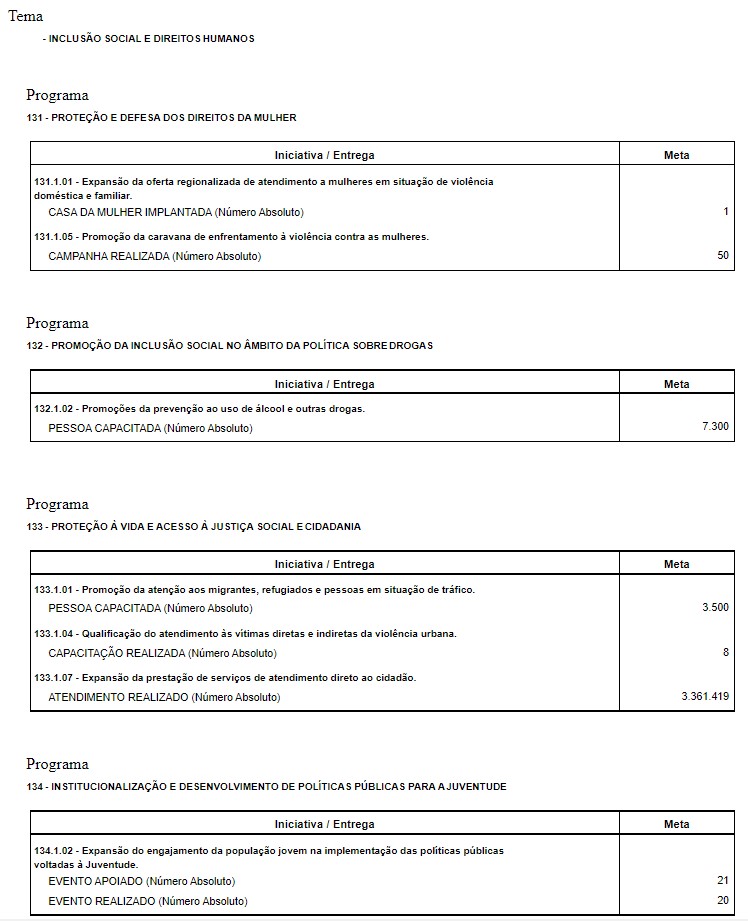

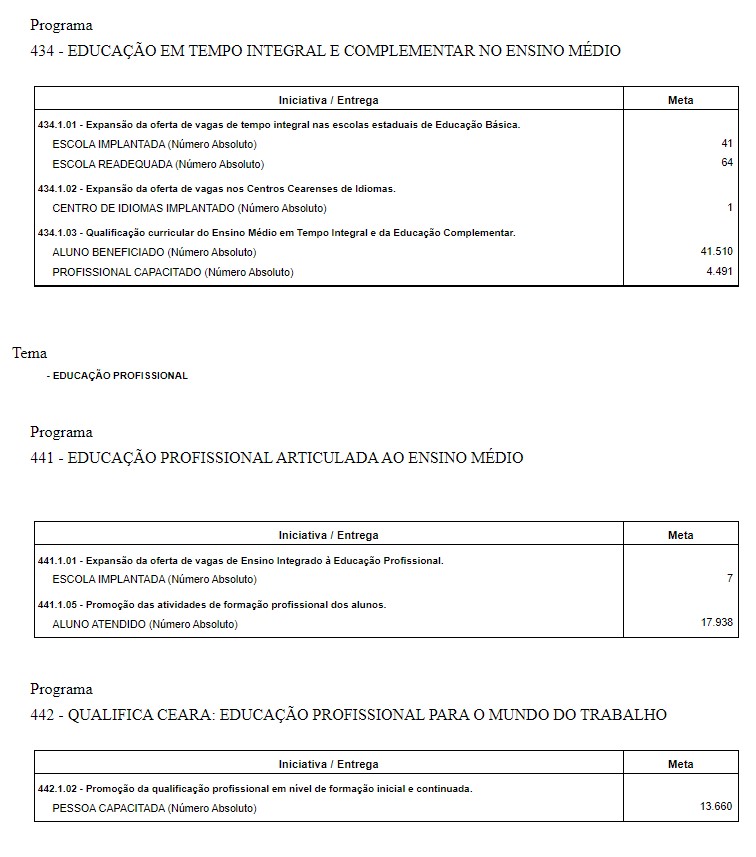

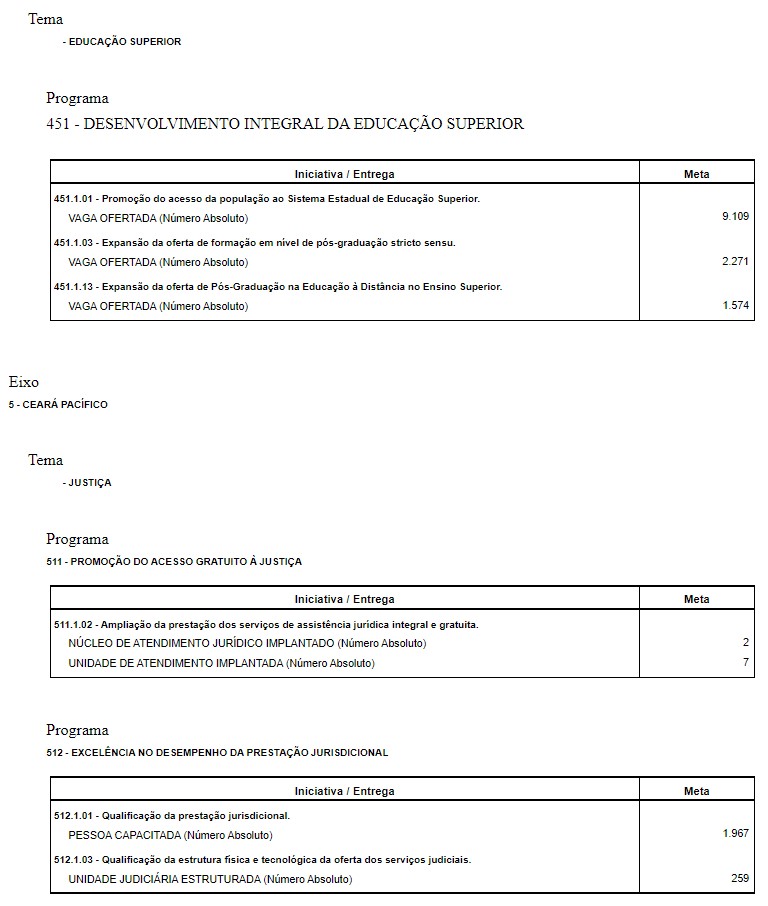

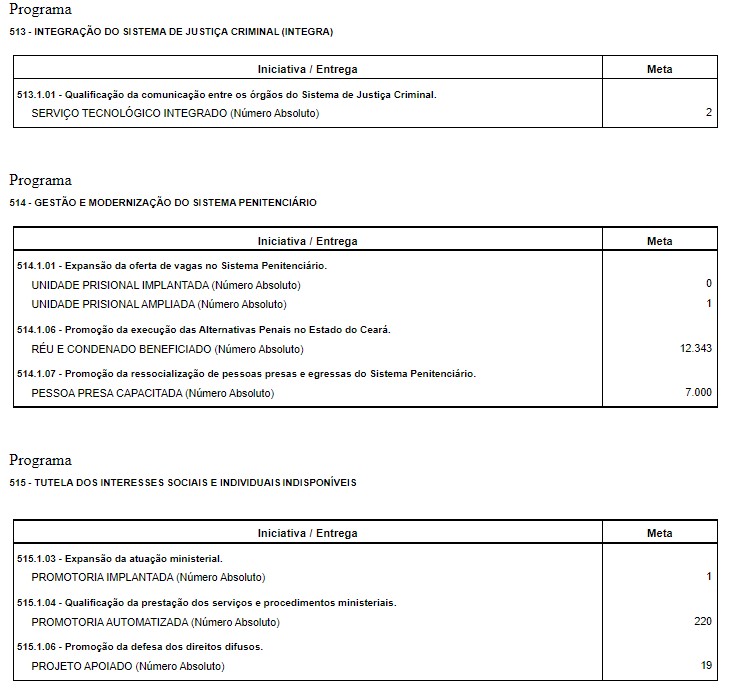

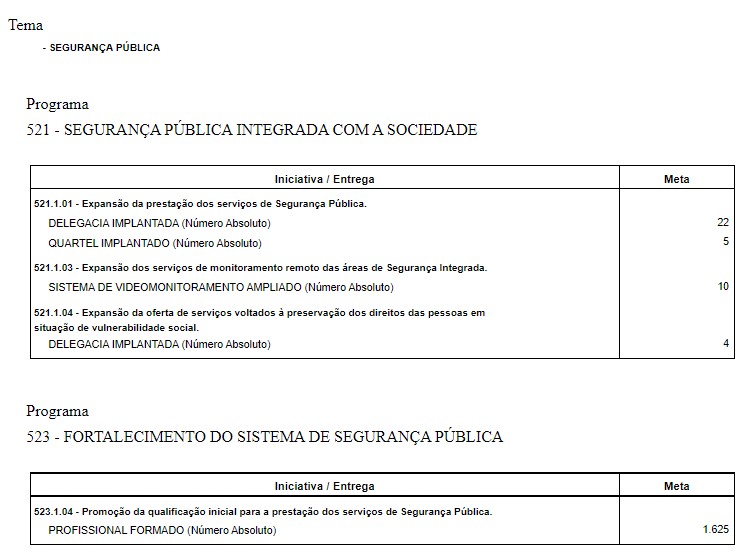

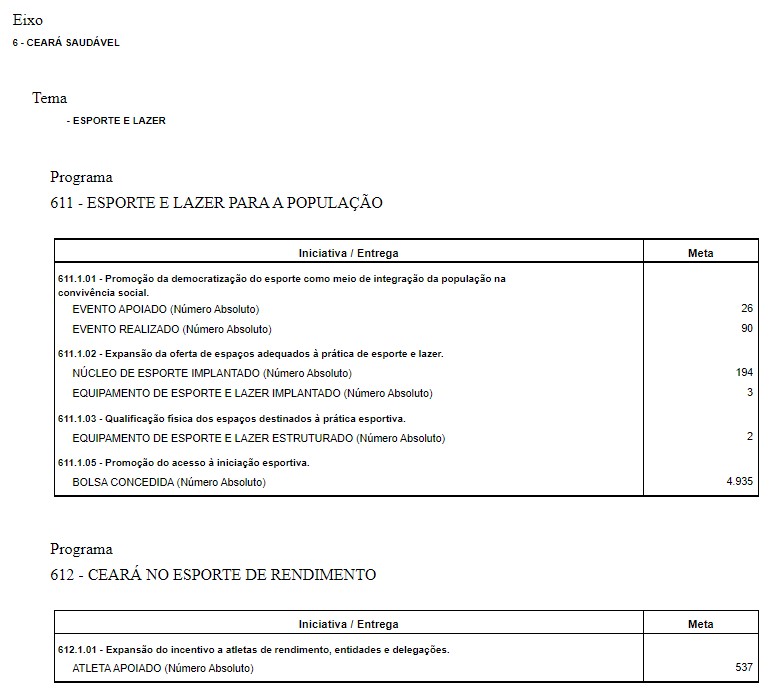

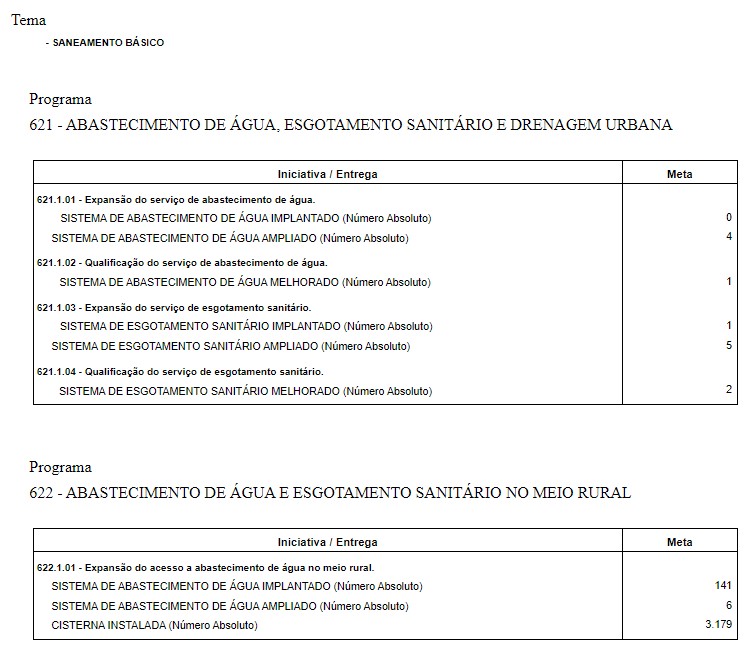

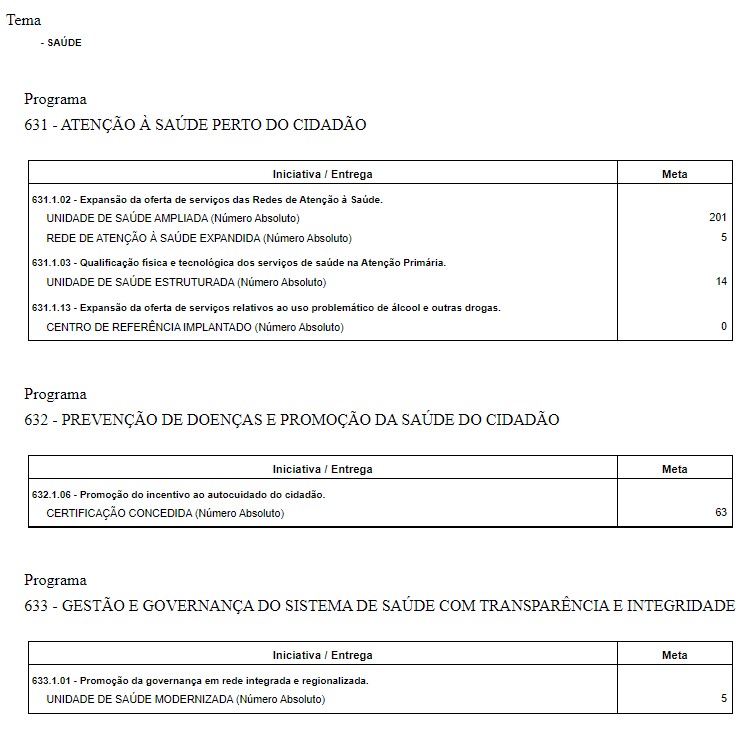

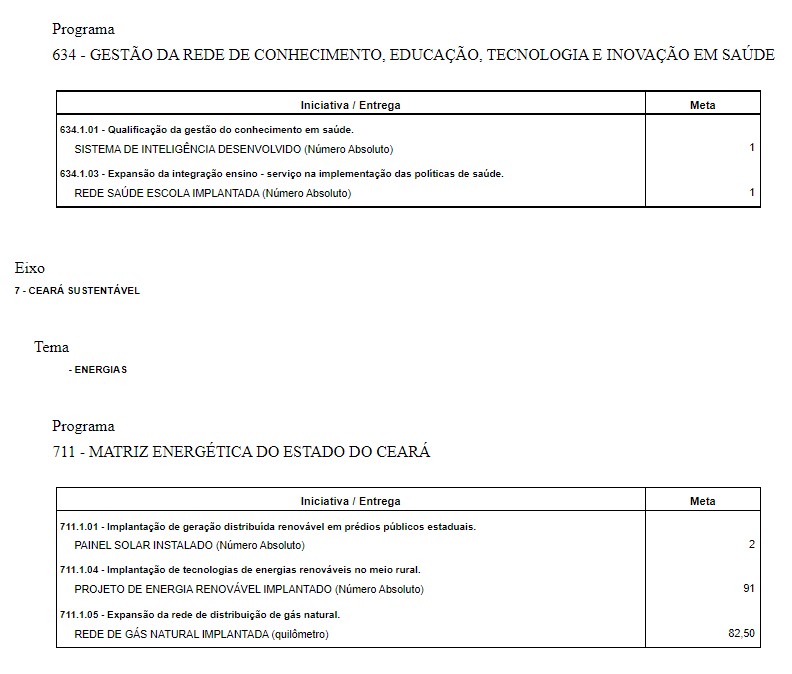

I – Anexo de Metas e Prioridades;

II – Anexo de Metas Fiscais;

III – Anexo de Riscos Fiscais;

IV – Relação dos Quadros Orçamentários.

CAPÍTULO I

DAS METAS E DAS PRIORIDADES DA ADMINISTRAÇÃO PÚBLICA ESTADUAL

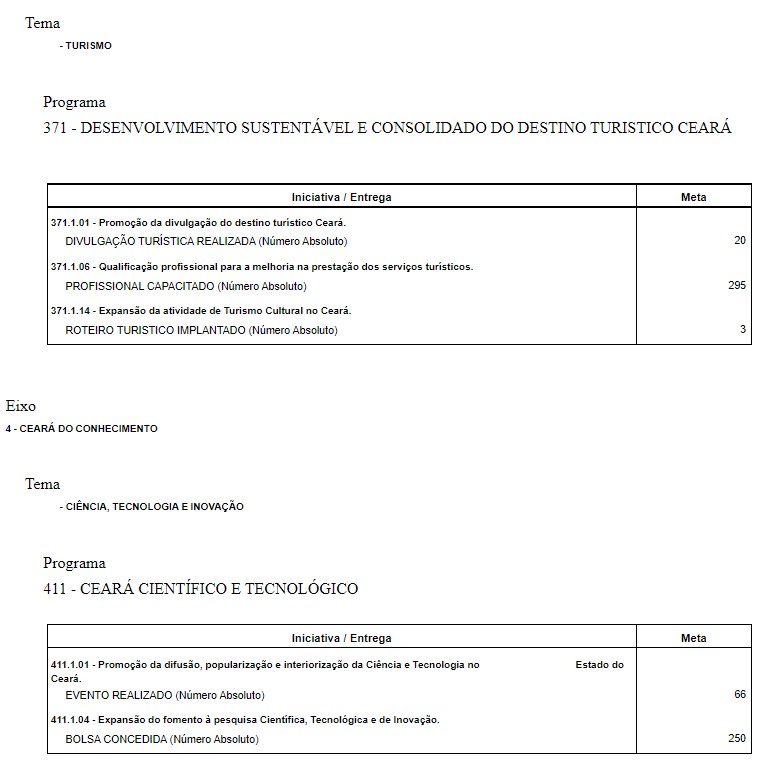

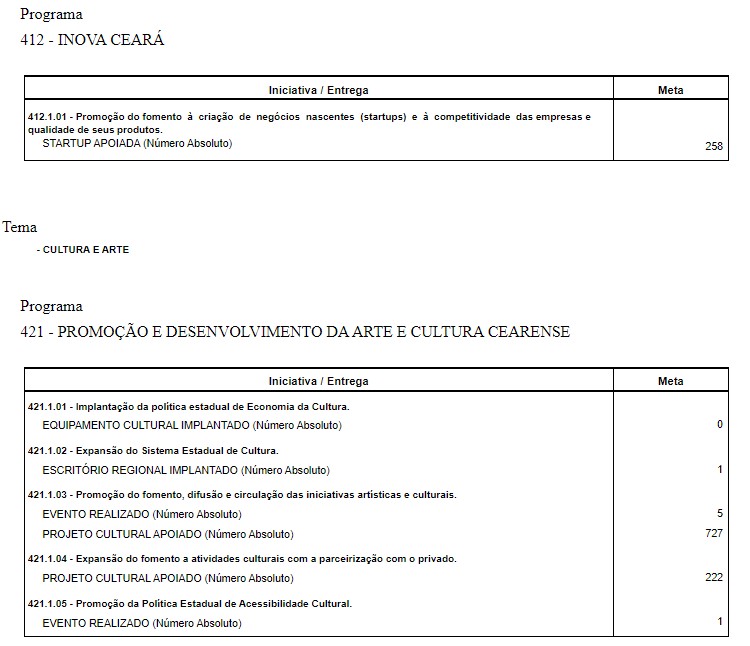

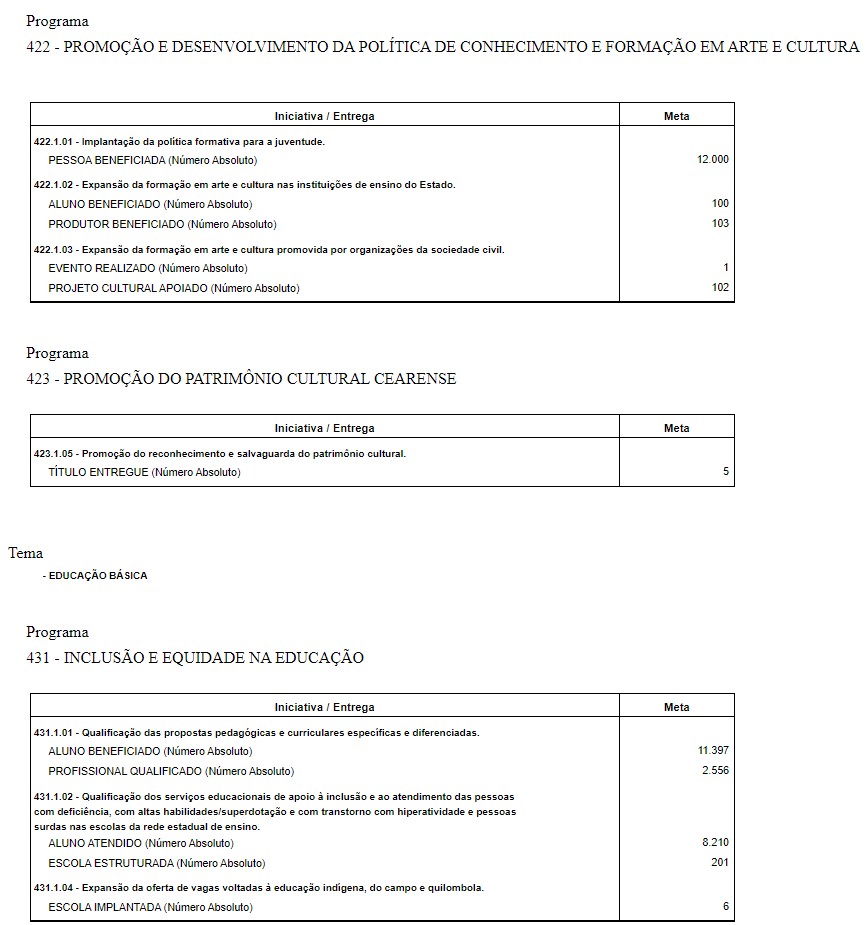

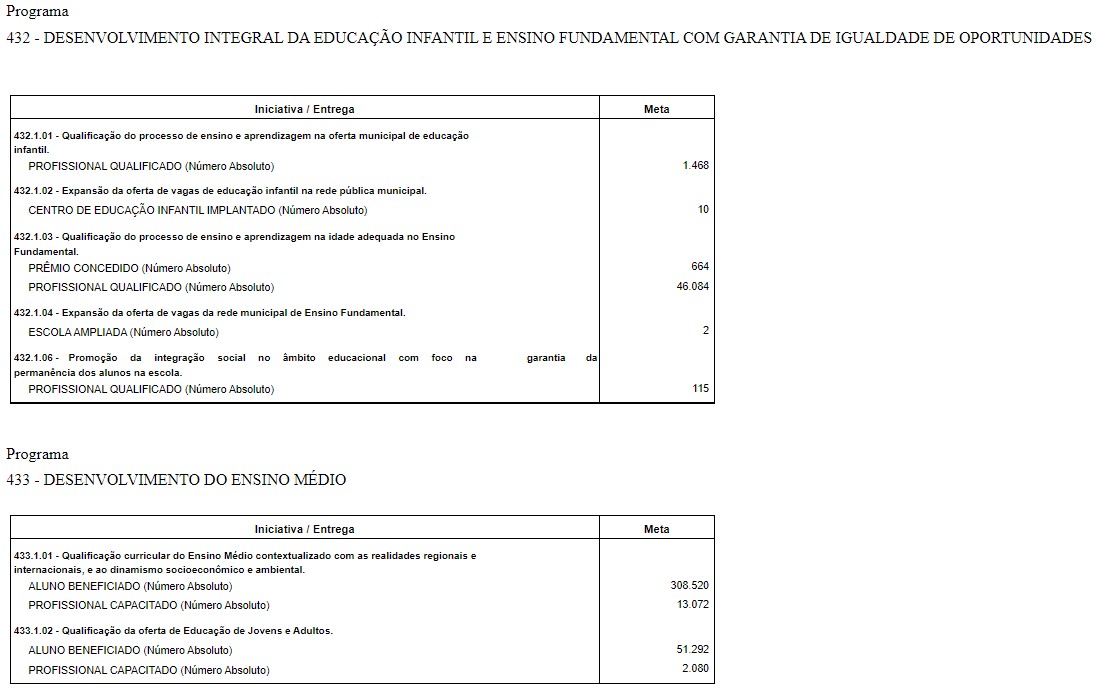

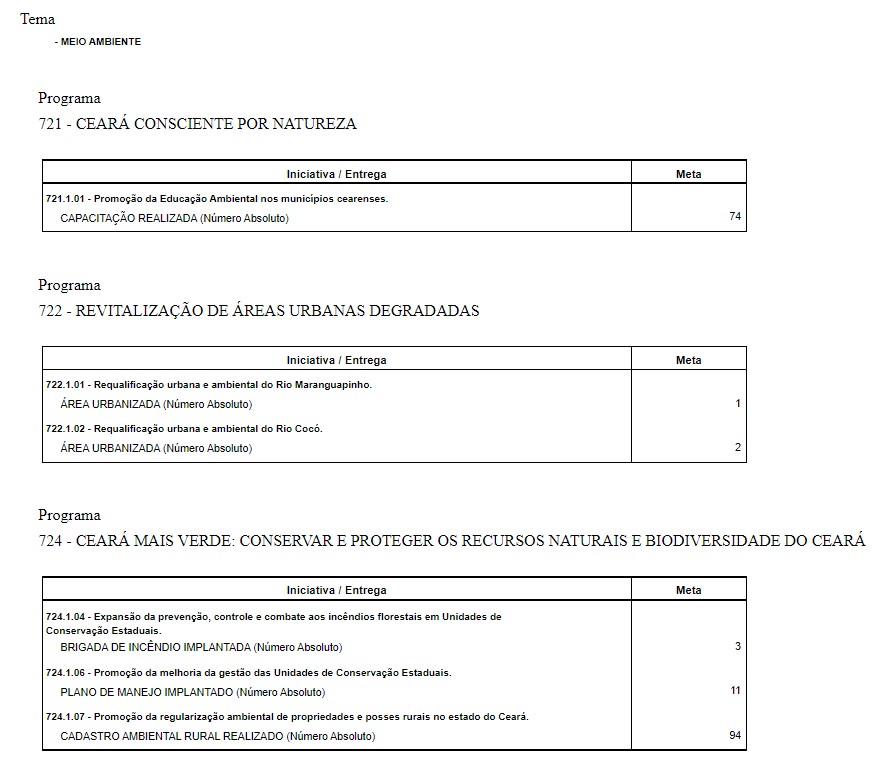

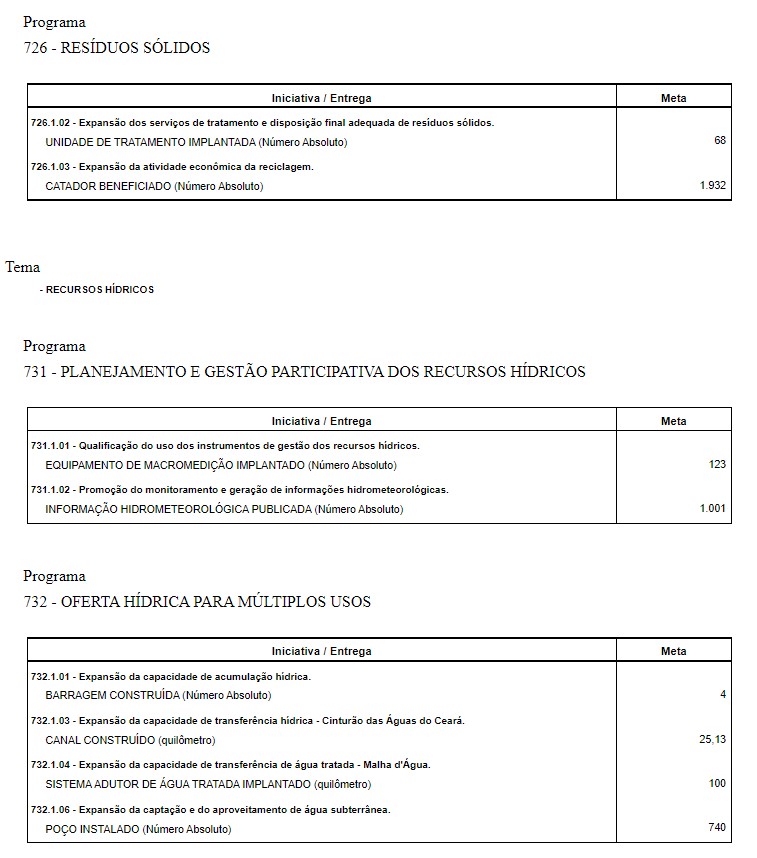

Art. 2.º As metas e prioridades da Administração Pública Estadual para o exercício de 2021, consoante objetivos e diretrizes estabelecidos na Lei Estadual n.º 17.160, de 27 de dezembro de 2019, Lei do Plano Plurianual 2020-2023, correspondem às previstas do Anexo I desta Lei, identificadas a partir dos seguintes critérios de priorização:

I – alinhamento estratégico, na contribuição para os indicadores;

II – diretrizes regionais;

III – agendas transversais;

IV – objetivos do Ceará 2050;

V – objetivos de desenvolvimento sustentável; e

VI – alinhamento com os Acordos de Resultados, previstos no Decreto n.º 32.216, de 8 de maio de 2017, que regulamenta o Modelo de Gestão para Resultados.

§ 1º As obrigações constitucionais e legais do Estado, as despesas com a conservação do patrimônio público e a manutenção e o funcionamento dos órgãos e das entidades que integram os Orçamentos Fiscal e da Seguridade Social terão prevalência na alocação dos recursos da Lei Orçamentária de 2021, em relação às prioridades e metas de que trata o caput deste artigo.

§ 2.º As metas e prioridades deverão observar os mecanismos de participação direta e as diretrizes discutidas com a sociedade civil organizada, com os Conselhos de Políticas Públicas e Conselhos Deliberativos de Políticas Setoriais nas 14 (quatorze) regiões do Estado do Ceará, não se constituindo, todavia, em limite à programação da despesa, em conformidade com o disposto no §6.º deste artigo.

§ 3.º A Secretaria do Planejamento e Gestão do Estado do Ceará disponibilizará o Projeto de Lei Orçamentária Anual, por meio do seu sítio eletrônico, como forma de assegurar e ampliar a participação dos Conselhos de Políticas Públicas e de toda a sociedade.

§ 4.º No Projeto e na Lei Orçamentária para 2021, os recursos destinados aos investimentos deverão, preferencialmente, priorizar as conclusões dos projetos em andamento, a funcionalidade e a efetividade da infraestrutura instalada e, em caso de investimentos voltados a novas unidades, observar vazios assistenciais e o planejamento da oferta regional das ações governamentais.

§ 5.º As metas e prioridades da Administração Estadual para o exercício de 2021 deverão estar em consonância com os Planos Estaduais setoriais estratégicos de longo prazo aprovados na Assembleia Legislativa, devendo o Poder Executivo adotar esforços para manter ativa no Portal da Transparência do Estado a disponibilização de consultas e relatórios com informações atinentes:

I –ao atendimento de suas metas quantitativas e qualitativas;

II –aos respectivos dispêndios orçamentários e financeiros;

III – às ações empreendidas pelo Governo a fim de tornar efetiva a consecução desses planos.

§ 6.º O cumprimento das metas físicas da Administração Pública Estadual para o exercício de 2021, definidas no Anexo de Metas e Prioridades, deverá ser comprovado trimestralmente, em até 90 (noventa) dias após o término do trimestre imediatamente anterior, por meio do envio à Assembleia Legislativa, de demonstrativo pormenorizado do cumprimento de cada meta no trimestre, acrescido de respectivo percentual de execução, bem como relatório específico e justificado das metas não atingidas no período.

§ 7.º Para a retirada de recursos de Fundos que não estejam sob o gerenciamento do Poder Executivo ou de seus órgãos delegados, deverá ser assegurada a provisão de devolução, no Balanço Geral do Estado, para o Poder ou órgão a que estão vinculados os Fundos.

§ 8.º O Anexo de Metas e Prioridades poderá ser revisado para contemplar entregas geradas no tocante ao enfretamento de situações de emergência ou de calamidade pública, devidamente reconhecidas pela Assembleia Legislativa, bem como à minimização de seus efeitos.

Art. 3.º A elaboração e aprovação da Lei Orçamentária de 2021 deverão estar compatíveis com as metas fiscais previstas no Anexo II desta Lei.

§ 1.º As metas fiscais poderão ser reajustadas na Lei Orçamentária e na Execução Orçamentária, desde que ocorrências macroeconômicas, mudanças na legislação e outros fatores que afetem as projeções das receitas, incluídos os critérios adotados para a estimativa de arrecadação e despesas previstas no Anexo II desta Lei, justifiquem e comprovem a necessidade de alterações.

§ 2.º A Lei Orçamentária conterá demonstrativo evidenciando as alterações realizadas.

§ 3.º Caso as ocorrências macroeconômicas, mudanças na legislação, além de outros fatores que afetem a projeção ou realização das receitas, nos termos do Anexo II desta Lei, venham a alterar as metas fiscais ora estabelecidas, deverá o Chefe do Poder Executivo encaminhar à Assembleia Legislativa as alterações realizadas por meio de mensagem do Poder Executivo, justificando e demonstrando o impacto das alterações.

CAPÍTULO II

DA ESTRUTURA E DA ORGANIZAÇÃO DOS ORÇAMENTOS

Art. 4.º Para efeito desta Lei entende-se por:

I –programa – o instrumento de organização da ação governamental visando ao alcance dos resultados desejados;

II –iniciativa – o atributo do programa que declara a estratégia a ser implementada, as linhas de atuação que gerarão entregas para o público-alvo;

III – atividade – um instrumento de programação para alcançar o objetivo de um programa, envolvendo um conjunto de operações que se realizam de modo contínuo e permanente, das quais resulta um produto necessário à manutenção da ação de governo;

IV – projeto – um instrumento de programação para alcançar o objetivo de um programa, envolvendo um conjunto de operações, limitadas no tempo, das quais resulta um produto que concorre para a expansão ou o aperfeiçoamento da ação de governo;

V –operação especial– as despesas que não contribuem para a manutenção, expansão ou aperfeiçoamento das ações de governo, das quais não resulta um produto e não é gerada contraprestação direta sob a forma de bens ou serviços;

VI –unidade orçamentária – o menor nível da classificação institucional;

VII – órgão orçamentário – o maior nível da classificação institucional, cuja finalidade é agrupar unidades orçamentárias;

VIII – concedente – o órgão ou a entidade da administração pública estadual direta ou indireta responsável pela transferência de recursos financeiros para ente ou entidade pública, pessoa jurídica de direito privado ou pessoa física, para a execução de ações por meio de convênios ou quaisquer instrumentos congêneres;

IX -convenente - o parceiro selecionado para a execução de ações em parceria com órgãos e entidades do Poder Executivo Estadual por meio de convênio ou instrumento congênere;

X –interveniente – o ente ou a entidade pública que participa do convênio ou instrumento congênere, para manifestar consentimento ou assumir obrigações em nome próprio, podendo assumir a execução do objeto pactuado e realizar os atos e procedimentos necessários, inclusive a movimentação de recursos;

XI – descentralização de créditos orçamentários – a transferência de créditos constantes dos Orçamentos Fiscal e da Seguridade Social, no âmbito do mesmo órgão ou da entidade ou entre esses, observado o disposto no Decreto Estadual n.º 29.623, de 14 de janeiro de 2009 e suas alterações;

XII – inadimplente – o convenente que não comprovar a boa e regular aplicação dos recursos recebidos e não apresentar ou não tiver aprovada pela concedente a sua prestação de contas.

§ 1.º Cada programa identificará as ações necessárias para atingir os seus objetivos, sob a forma de atividades, projetos e operações especiais, especificando os respectivos valores para o cumprimento das metas, bem como as unidades orçamentárias responsáveis pela realização da ação.

§ 2.º Cada atividade, projeto e operação especial identificará a função e a subfunção às quais se vinculam em conformidade com a Portaria n.º 42, de 14 de abril de 1999, do Ministério do Planejamento, Orçamento e Gestão e de suas alterações posteriores.

§ 3.º As categorias de programação de que trata esta Lei serão identificadas no Projeto de Lei Orçamentária de 2021 e na respectiva Lei, bem como nos créditos adicionais, por programas e respectivos projetos, atividades ou operações especiais.

Art. 5.º A Lei Orçamentária para o exercício de 2021, compreendendo os Orçamentos Fiscal, da Seguridade Social e de Investimento das empresas públicas, sociedades de economia mista e demais entidades em que o Estado, direta ou indiretamente, detenha a maioria do capital social com direito a voto será elaborada consoante as diretrizes estabelecidas nesta Lei e no Plano Plurianual 2020 – 2023.

Art. 6.º Os Orçamentos Fiscal e da Seguridade Social compreenderão a programação dos Poderes do Estado, seus fundos, órgãos, autarquias, inclusive especiais, e fundações instituídas e mantidas pelo Poder Público, bem como das empresas públicas, sociedades de economia mista e demais entidades em que o Estado, direta ou indiretamente, detenha a maioria do capital social com direito a voto e que dela recebam recursos do Tesouro Estadual, devendo a correspondente execução orçamentária e financeira, da receita e da despesa, ser registrada no Sistema de Contabilidade do Estado.

Art. 7.º O Projeto de Lei Orçamentária e a respectiva Lei, para o ano de 2021, serão constituídos, de:

I – texto da Lei;

II – quadros da receita e da despesa, conforme dispõe o § 1.º do art. 2.º da Lei n.º 4.320, de 17 de março de 1964;

III – demonstrativos orçamentários consolidados relacionados no Anexo IV desta Lei:

a) demonstrativo de renúncia de receita;

b) demonstrativo das dotações reservadas para Despesas de Pessoal;

c) demonstrativo consolidado por órgão, funções, subfunções, programas, projetos e atividades dos recursos destinados às políticas públicas para Infância e Adolescência, Política de Igualdade Racial e Política de Gênero;

IV – demonstrativo dos Orçamentos Fiscal e da Seguridade Social e de Investimento das Empresas em que o Estado, direta ou indiretamente, detenha maioria do capital social com direito a voto, por órgãos e entidades da Administração Pública;

V – relação de iniciativas e ações orçamentárias.

§ 1.º Acompanharão os orçamentos a que se refere o inciso IV do caput deste artigo:

I – demonstrativo do orçamento por unidades orçamentárias, funções, subfunções, programas, projetos/atividades/operações especiais;

II – demonstrativo segundo a natureza da Receita por entidade da Administração Indireta;

III – demonstrativo consolidado da Receita e da Despesa, por Categoria Econômica, por entidade da Administração Indireta;

IV – demonstrativo próprio dos Fundos Especiais e seus Planos de Aplicação.

§ 2.º A vinculação entre iniciativa e ação, de que trata o inciso V do caput, será evidenciada por meio de Demonstrativo por Órgão, Programa, Iniciativa e Ação.

§ 3.º O demonstrativo de que trata a alínea "a" do inciso IIIdeste artigo deverá apresentar o efeito regionalizado sobre as receitas decorrentes de isenções, anistias, remissões, subsídios e benefícios de natureza financeira, tributária e creditícia, nos termos instituídos no § 6.º do art. 165 da Constituição Federal, assim como os critérios estabelecidos no art. 14, inciso I, da Lei n.º 101, de 4 de maio de 2000.

Art. 8.º Na proposta e na Lei Orçamentária Anual, a receita será detalhada por sua natureza, de acordo com a Portaria Interministerial n.º 163/2001, da Secretaria do Tesouro Nacional do Ministério da Fazenda e da Secretaria de Orçamento Federal do Ministério do Planejamento, Orçamento e Gestão, observadas suas alterações posteriores e demais normas complementares pertinentes.

Parágrafo único. As receitas serão escrituradas de forma que se identifique a arrecadação segundo a natureza da receita e as fontes de recursos.

Art. 9.º A elaboração e a execução da Lei Orçamentária Anual e de seus créditos adicionais, quando couber, deverão especificar, por órgão e entidade dos Poderes, os seguintes elementos:

I – esfera orçamentária;

II – classificação institucional;

III – classificação funcional;

IV– classificação econômica da despesa – Categoria Econômica, Grupo e Natureza da Despesa e Elemento de Despesa;

V – modalidade de aplicação;

VI – programas e ações (projeto, atividade ou operação especial);

VII – regionalização;

VIII – fontes de recursos e identificador de uso;

IX – identificador de resultado primário;

X – balancete orçamentário e financeiro.

§ 1.º A esfera orçamentária tem por finalidade identificar cada tipo de orçamento, conforme o art. 203 da Constituição Estadual, constando na Lei Orçamentária pelas seguintes legendas:

I – FIS - Orçamento Fiscal;

II – SEG - Orçamento da Seguridade Social;

III – INV - Orçamento de Investimento.

§ 2.º A classificação institucional é representada pelos órgãos orçamentários no seu maior nível, agrupando as unidades orçamentárias que são o menor nível da classificação institucional.

§ 3.º A classificação funcional e estrutura programática, de que trata a Lei Federal n.º 4.320, de 17 de março de 1964, será discriminada de acordo com a Portaria n.º 42, de 14 de abril de 1999, do então Ministério do Planejamento, Orçamento e Gestão.

§ 4.º A classificação da despesa, segundo sua natureza, observará o esquema constante da Portaria Interministerial n.º 163, de 4 de maio de 2001, dos Ministérios da Fazenda e do Planejamento, Orçamento e Gestão, com suas alterações posteriores, sendo consolidada na Lei Orçamentária Anual por categoria econômica, grupo de despesa e modalidade de aplicação.

§ 5.º As categorias econômicas são as Despesas Correntes e as Despesas de Capital, identificadas respectivamente pelos códigos 3 e 4.

§ 6.º Os grupos de despesas constituem agrupamento de elementos com características assemelhadas quanto à natureza do gasto, sendo identificados pelos seguintes títulos e códigos:

I – Pessoal e Encargos Sociais –1;

II – Juros e Encargos da Dívida – 2;

III – Outras Despesas Correntes – 3;

IV – Investimentos – 4;

V – Inversões Financeiras – 5;

VI – Amortização da Dívida – 6.

§ 7.º A Modalidade de Aplicação (MA) indica se os recursos serão aplicados:

I – diretamente, pela unidade detentora do crédito orçamentário ou, mediante descentralização de crédito orçamentário, por outro órgão ou entidade integrante do Orçamento Fiscal ou da Seguridade Social;

II – indiretamente, mediante transferência financeira, por outras esferas de governo, seus órgãos, fundos ou entidades ou por entidades privadas sem fins lucrativos;

III – indiretamente, mediante delegação, por outros entes da Federação ou consórcios públicos para a aplicação de recursos em ações de responsabilidade exclusiva do Estado que impliquem preservação ou acréscimo no valor de bens públicos estaduais.

§ 8.º A especificação da modalidade de que trata o § 7.º será identificada por código próprio, com as seguintes características:

I – Transferências à União (MA 20);

II – Execução Orçamentária Delegada à União (MA 22);

III – Transferências a Municípios (MA 40);

IV – Transferências a Municípios - Fundo a Fundo (MA 41);

V – Execução Orçamentária Delegada a Municípios (MA 42);

VI – Transferências a Instituições Privadas sem Fins Lucrativos (MA 50);

VII – Transferências a Instituições Privadas com Fins Lucrativos (MA 60);

VIII – Execução de Contrato de Parceria Público-Privada – PPP (MA 67);

IX – Transferências a Instituições Multigovernamentais (MA 70);

X – Transferências a Consórcios Públicos mediante contrato de rateio (MA 71);

XI – Execução Orçamentária Delegada a Consórcios Públicos (MA 72);

XII - Transferências ao Exterior (MA 80);

XIII – Aplicações Diretas (MA 90);

XIV – Aplicação Direta Decorrente de Operação entre Órgãos, Fundos e Entidades Integrantes dos Orçamentos Fiscal e da Seguridade Social (MA 91);

XV – Aplicação Direta decorrente de operação de órgãos, fundos e entidades integrantes dos Orçamentos Fiscal e da Seguridade Social com Consórcio Público do qual o ente participe (MA 93);

XVI – Aplicação Direta decorrente de operação de órgãos, fundos e entidades integrantes dos Orçamentos Fiscal e da Seguridade Social com Consórcio Público do qual o ente não participe (MA 94).

§ 9.º O elemento econômico da despesa tem por finalidade identificar o objeto de gasto e será discriminado no momento do empenho da despesa, com desdobramentos em itens.

§ 10. As fontes de recursos, de que trata este artigo, serão consolidadas, segundo:

I – os recursos do Tesouro, compreendendo os recursos ordinários, da cota-parte do Fundo de Participação dos Estados, do Fundo de Combate à Pobreza – Fecop, da Alienação de Bens e da Indenização pela Extração do Petróleo, Xisto e Gás;

II – os recursos de Outras Fontes, compreendendo as demais fontes não previstas no inciso anterior.

§ 11. O identificador de uso destina-se a indicar se os recursos compõem contrapartida de empréstimo e outras aplicações, constando da Lei Orçamentária e de seus créditos adicionais pelos seguintes dígitos ou outros que poderão ser acrescentados pela Secretaria do Planejamento e Gestão – Seplag:

I – fontes de recursos do Tesouro não destinados à contrapartida – 0;

II – fontes de recursos de Outras Fontes não destinadas à contrapartida – 1;

III – contrapartida de empréstimos do Banco Nacional do Desenvolvimento – BNDES – 2;

IV – contrapartida de empréstimos da Caixa Econômica Federal – CEF – 3;

V – contrapartida de empréstimos do Banco Internacional para Reconstrução e Desenvolvimento – BIRD – 4;

VI – contrapartida de empréstimos do Banco Interamericano de Desenvolvimento BID – 5;

VII – contrapartida de outros empréstimos – 6;

VIII – contrapartida de convênios – 7.

§ 12. O identificador de Resultado Primário (RP), de caráter indicativo, tem como finalidade auxiliar a apuração do resultado primário previsto no Anexo de Metas Fiscais do Anexo II desta Lei, devendo constar no Projeto de Lei Orçamentária de 2021 e na respectiva Lei, em todos os grupos de natureza de despesa, identificando se a despesa é:

I – financeira – (RP 0);

II – primária obrigatória – (RP 1);

III – primária discricionária de projetos estruturantes do Estado (RP 2);

IV – primária discricionária de projetos do Orçamento Geral da União (RP 3);

V – do Orçamento de Investimento das empresas estatais que não impacta o resultado primário - (RP 4);

VI – destinada à convivência com a seca - (RP – 5).

§ 13. A consolidação do orçamento por região será feita em conformidade com as regiões de planejamento criadas pela Lei Complementar Estadual n.º 154, de 20 de outubro de 2015.

§ 14. As despesas não regionalizadas, por não serem passíveis de regionalização quando da elaboração do orçamento anual, serão identificadas na Lei Orçamentária Anual e na execução orçamentária pelo localizador de gasto que contenha a expressão “Estado do Ceará” e código identificador “15”.

§ 15. As despesas não regionalizadas, conforme disposto no § 14 deste artigo, poderão ser regionalizadas na execução orçamentária, mediante processamento no Sistema de Execução Orçamentária, que registre a efetiva localização da despesa nas regiões do Estado, de forma a favorecer e tornar transparente a interiorização dos gastos.

§ 16. O empenho da despesa não poderá ser realizado com modalidade de aplicação a definir (MA 99) e sem registro da modalidade de licitação.

§ 17. As despesas relativas às Parcerias Público-Privadas deverão ser classificadas em elemento e modalidade de aplicação próprios, conforme atualização da Portaria Conjunta SOF/STN n.º 01, de 10 de dezembro de 2014.

Art. 10. As receitas e despesas decorrentes da alienação de Empresas Públicas e Sociedades de Economia Mista serão apresentadas na Lei Orçamentária de 2021 com códigos próprios que as identifiquem.

Art. 11. A Lei Orçamentária conterá demonstrativo consolidado das receitas e despesas do Fundo Estadual de Combate à Pobreza – Fecop e do Fundo de Inovação Tecnológica – FIT.

§ 1.º Os recursos do Fecop deverão atender às populações vulneráveis que se situam abaixo da linha da pobreza, potencializando programas e projetos assistenciais e estruturantes, favorecendo o acesso a bens e serviços sociais para melhoria das condições de vida.

§ 2.º Os programas e projetos financiados com recursos do Fecop e do FIT, integrantes dos Orçamentos Fiscal e da Seguridade Social, constarão no Sistema de Execução Orçamentária com códigos próprios, de forma que possibilite sua identificação durante a execução orçamentária.

§ 3.º Os recursos do Fecop deverão priorizar as regiões com os maiores índices de pobreza e desigualdade social, devidamente indicadas na Lei Orçamentária de 2021, garantindo o acesso da população às políticas públicas estaduais básicas.

Art. 12. A Lei Orçamentária e seus créditos adicionais discriminarão, em ação orçamentária específica na unidade orçamentária competente dos Poderes, do Ministério Público e da Defensoria Pública, seus órgãos e entidades vinculadas, inclusive as empresas públicas dependentes e sociedades de economia mista, as dotações destinadas ao atendimento de:

I – concessão de subvenções econômicas e subsídios;

II – participação em constituição ou aumento de capitais de empresas e sociedades de economia mista;

III – pagamento do serviço da dívida do Programa de Apoio à Reestruturação e ao Ajuste Fiscal da Renegociação da Dívida do Estado;

IV – pagamento de precatórios judiciários;

V – despesas com publicidade, propaganda e divulgação oficial serão especificadas claramente em conformidade com a estrutura funcional programática da Lei Orçamentária Anual.

Art. 13. Para efeito do disposto no art. 9.º, os órgãos e as entidades do Poder Executivo, do Poder Judiciário, do Poder Legislativo, compreendendo o Tribunal de Contas do Estado, do Ministério Público e da Defensoria Pública, encaminharão para a Secretaria do Planejamento e Gestão, por meio do Sistema Integrado Orçamentário e Financeiro – SIOF, até 31 de agosto de 2020, suas respectivas propostas orçamentárias, para fins de consolidação do Projeto de Lei Orçamentária, observadas as disposições desta Lei, em especial o que dispõe o art.89.

Parágrafo único. Caso não seja atendido o prazo estipulado no caput, ficam consideradas como limite do Projeto de Lei Orçamentária Anual de 2021 as dotações consignadas na Lei Orçamentária Anual de 2020 para a categoria econômica Despesas Correntes.

Art. 14. Os recursos destinados à publicidade e ao apoio cultural deverão fortalecer veículos públicos, comunitários, independentes e privados, em conformidade com o que dispõe o art. 157 da Constituição do Estado do Ceará, garantida a transparência das parcerias firmadas pela Administração Pública, regidas pela Lei Federal n.º 13.019, de 31 de julho de 2014, ou segundo o regramento da Lei Federal n.º 8.666, de 21 de junho de 1993 – Lei das licitações e contratos públicos, e Lei Complementar n.º 101, de 4 de maio de 2000 – Lei de Responsabilidade Fiscal.

§ 1.º A Lei Orçamentária Anual – LOA está autorizada a destinar recursos para os diversos eventos culturais e religiosos, que compõem o Calendário Oficial de Eventos do Estado do Ceará.

§ 2.º Fica vedada a publicidade institucional em veículos que disseminem sistematicamente fake news e que produzam ou repliquem conteúdos manifestadamente antidemocráticos e atentatórios aos direitos humanos.

Art. 15. O Poder Executivo enviará à Assembleia Legislativa o Projeto de Lei de Diretrizes Orçamentárias e o Projeto de Lei Orçamentária Anual, como também os de abertura de créditos adicionais especiais, sob a forma de impressos e por meios eletrônicos.

Parágrafo único. O Poder Executivo e o Poder Legislativo divulgarão esta Lei de Diretrizes Orçamentárias e a Lei Orçamentária Anual na internet e em linguagem de fácil compreensão.

Art. 16. A Secretaria do Planejamento e Gestão – Seplag encaminhará à Assembleia Legislativa do Estado do Ceará, em até 30 (trinta) dias após a entrega do Projeto de Lei Orçamentária, demonstrativo com a relação das obras com valor igual ou superior a R$ 4.000.000,00 (quatro milhões de reais).

CAPÍTULO III

DAS DIRETRIZES GERAIS PARA A ELABORAÇÃO E EXECUÇÃO DOS

ORÇAMENTOS DO ESTADO E SUAS ALTERAÇÕES

Seção I

Das Diretrizes Gerais

Art. 17. Em observância ao princípio da publicidade, de forma a promover a transparência da gestão fiscal e permitir o amplo acesso da sociedade a todas as informações, relativas à formulação e à execução das leis do Plano Plurianual, de Diretrizes Orçamentárias e do Orçamento Anual, o Poder Executivo divulgará, na rede internet, os projetos de lei e as respectivas leis e seus anexos, e demais informações necessárias ao acompanhamento da realização do Orçamento.

§ 1.º Para os fins do previsto neste artigo, e em atendimento ao que preceituam os arts. 200 e seu parágrafo único; 203, § 2.º, inciso III; e 211, incisos I, II, III e IV, e seu parágrafo único, todos da Constituição Estadual, o Poder Público Estadual divulgará o Balanço Geral do Estado e manterá informações atualizadas de fácil acesso na rede internet.

§ 2.º Para o efetivo acesso dos cidadãos às informações relativas ao orçamento e à gestão fiscal, cumprindo, inclusive, os prazos disciplinados pela Lei Complementar Federal n.º 131, de 27 de maio de 2009, o Poder Público Estadual disponibilizará:

I – Previsão e execução dos gastos públicos, especialmente no que tange ao processo orçamentário e a sua execução;

II – Detalhamento das premissas de elaboração da lei orçamentária até o pagamento final das despesas, com a devida prestação de contas;

III – Informações sobre projetos e atividades que venham a reduzir as desigualdades entre indivíduos e regiões administrativas do Estado, bem como combater a exclusão social;

IV – Canais de atendimento ao cidadão que permitam realizar denúncias, reclamações, sugestões e/ou elogios acerca da gestão das finanças e dos gastos públicos;

V – Demonstrativos atualizados da execução orçamentária do Poder Executivo, do Poder Legislativo, compreendendo o Tribunal de Contas do Estado, do Poder Judiciário, do Ministério Público e da Defensoria Pública, nas suas respectivas páginas na internet.

VI – Prestações de contas e respectivos pareceres prévios;

§ 3.º As informações disponibilizadas pelo Poder Executivo deverão utilizar também ferramentas ou sistema de acessibilidade, que permitam aos deficientes visuais compreender e monitorar os gastos públicos.

§ 4.º O Poder Executivo disponibilizará no sítio eletrônico do Portal da Transparência, demonstrativo dos investimentos executados, por região de planejamento, para fins de acompanhamento da execução orçamentária dos investimentos previstos na Lei Orçamentária de 2021, no tocante à interiorização do desenvolvimento, assim como para comprovação do atendimento ao disposto nos arts. 208 e 210 da Constituição do Estado de Ceará.

§ 5.º Em observância ao Princípio da Economicidade, o Poder Executivo poderá, nos moldes da Lei Maior, promover a publicação oficial da Lei de Diretrizes Orçamentárias, dos seus anexos, da Lei Orçamentária Anual e do Plano Plurianual – PPA na internet, na página da Seplag, em substituição à publicação impressa, que deverá estar acessível a todos por, no mínimo, 10 (dez) anos, sob pena de nulidade do seu disposto.

Art. 18. Além de observar as demais diretrizes estabelecidas nesta Lei, e visando propiciar o controle dos custos das ações e a avaliação dos resultados do programa do Governo, a elevação da eficiência e eficácia da gestão pública, os órgãos e as entidades da Administração Pública deverão observar, quando da elaboração da Lei Orçamentária e de seus créditos adicionais, bem como a respectiva execução, a classificação da ação orçamentária em relação à prevalência da despesa, conforme abaixo mencionada:

I – ações orçamentárias com prevalência de “Gastos Administrativos Continuados”: gastos de natureza administrativa que se repetem ao longo do tempo e representam custos básicos do órgão;

II – ações orçamentárias com prevalência de “Gastos Correntes Administrativos Não Continuados”: despesas de natureza administrativa de caráter eventual;

III – ações orçamentárias com prevalência de despesas de “Investimentos/Inversões Administrativas”: despesas de capital, obras, instalações e aquisições de equipamentos, desapropriações, aquisições de imóveis, de natureza administrativa, visando à melhoria das condições de trabalho das áreas meio;

IV – ações orçamentárias com prevalência de “Gastos Finalísticos Correntes Continuados”: despesas correntes relacionadas com a oferta de produtos e serviços à sociedade, de natureza continuada, e não contribuem para a geração de ativos;

V – ações orçamentárias com prevalência de “Gastos Finalísticos Correntes Não Continuados”: gastos relacionados com a oferta de produtos e serviços à sociedade, mas não existe o caráter de obrigatoriedade. A despesa pode ter relação com a realização de ativos públicos;

VI – ações orçamentárias com prevalência de despesas de “Investimentos/Inversões Finalísticas”: despesas de capital, obras, instalações e aquisições de equipamentos, desapropriações, aquisições de imóveis, aumento de capital de empresas públicas em ações que ofereçam produtos ou serviços à sociedade.

§ 1.º Consoante o Decreto n.º 32.173, de 22 de março de 2017, que disciplina o funcionamento do Comitê por Resultados e Gestão Fiscal – Cogerf, caberá ao Grupo Técnico de Gestão de Contas – GTC, e ao Grupo Técnico de Gestão Fiscal – GTF, analisar e compatibilizar, respectivamente, a programação financeira dos órgãos e das entidades, e a gestão fiscal, destacando a expansão dos custos de manutenção das áreas administrativas e finalísticas, submetendo ao Cogerf as recomendações que assegurem o equilíbrio fiscal da Administração Pública, o cumprimento de metas e os resultados fixados no Anexo de Metas Fiscais desta Lei.

§ 2.º O controle de custos segue o estabelecido no § 1.º deste artigo e na Emenda Constitucional n.º 88, de 21 de dezembro de 2016, que trata do Novo Regime Fiscal no âmbito dos orçamentos Fiscal e da Seguridade Social do Estado do Ceará e estabelece limites individualizados para as despesas primárias correntes.

§ 3.º As normas relativas à avaliação dos resultados dos programas foram estabelecidas na Lei do Plano Plurianual 2020-2023.

§ 4.º O Poder Executivo Estadual disponibilizará, no Portal da Transparência, o acompanhamento das obras de infraestrutura do Estado cujos valores sejam iguais ou superiores a R$ 5.000.000,00 (cinco milhões de reais), com apresentação de quadro demonstrativo dos custos básicos e principais informações em termos físicos e monetários que permitam a avaliação e o acompanhamento da gestão, nos termos do art. 48 da Lei Complementar Federal n.º 101/2000.

§ 5.º As informações de que trata o parágrafo anterior ficarão disponíveis em até 180 (cento e oitenta) dias, contados da publicação desta Lei.

Seção II

Da Elaboração e Execução do Orçamento

Art. 19. A metodologia de cálculo de apuração do resultado primário, a ser utilizada na elaboração, aprovação e execução da Lei Orçamentária de 2021, deverá ser obtida pela diferença entre a receita realizada e a despesa paga, não financeira, e expressa em percentual do Produto Interno Bruto – PIB – estadual, observada discriminação prevista, na forma do inciso II do § 2 º do art. 4.º da Lei de Responsabilidade Fiscal – LRF –, no Anexo II – Anexo de Metas Fiscais que integra esta Lei, deduzidos os programas, os projetos e as atividades identificados na Lei Orçamentária Anual, que estejam qualificados pelo identificador de resultado primário RP2, RP3, RP4 e RP5, de que trata o § 12 do art. 9.º desta Lei.

§ 1.º O valor do superávit financeiro apurado no Balanço Patrimonial do exercício de 2020 será evidenciado no demonstrativo de apuração do resultado primário para compensar eventual variação negativa, na meta fixada na Lei de Diretrizes Orçamentárias e em alterações posteriores, no ano fiscal de 2021.

§ 2.º O valor dos investimentos em Programas de Infraestrutura, não computados para efeito de apuração do resultado primário, serão identificados no Anexo II – Anexo de Metas Fiscais, desta Lei.

§ 3.º O montante de investimentos descrito no § 2.º poderá ser alterado caso ocorra variação na previsão das receitas e despesas à época da elaboração da Lei Orçamentária Anual, sendo evidenciado em demonstrativo próprio do Volume I da respectiva Lei Orçamentária Anual.

Art. 20. Será assegurado aos membros do Poder Legislativo o acesso ao sistema corporativo de convênios e congêneres do Poder Executivo Estadual e-Parcerias e ao Sistema Integrado de Monitoramento e Avaliação – Sima, apresentando informações que permitam a avaliação e o acompanhamento da gestão.

Parágrafo único. Será disponibilizada, após a aprovação desta Lei, mediante solicitação formal, senha de acesso aos sistemas para membros do Poder Legislativo.

Art. 21. O Poder Executivo, o Poder Legislativo, compreendendo o Tribunal de Contas do Estado, o Poder Judiciário, o Ministério Público e a Defensoria Pública terão, como limites das despesas correntes destinadas ao custeio de funcionamento e de manutenção, o conjunto das dotações fixadas na Lei Orçamentária de 2019, acrescido dos valores dos créditos adicionais referentes às despesas da mesma espécie e de caráter continuado autorizados até 30 de julho de 2020, podendo ser corrigidas para preços de 2021 até o limite dos parâmetros macroeconômicos projetados para 2021, conforme o Anexo II – Anexo de Metas Fiscais desta Lei.

§ 1.º Aos limites estabelecidos no caput deste artigo poderão ser acrescidas as despesas de manutenção e funcionamento de novos serviços e instalações cuja aquisição ou implantação esteja prevista para os exercícios de 2020 e 2021.

§ 2.º As despesas de custeio e manutenção do Poder Executivo, de que trata o caput deste artigo, correspondem às despesas das ações orçamentárias classificadas no Sistema Integrado de Orçamento e Finanças – SIOF –, como “Gastos Administrativos Continuados”, conforme definido no inciso I do art. 18 desta Lei.

§ 3.º Dos limites estabelecidos no caput deste artigo deverão ser excluídas as dotações orçamentárias autorizadas em créditos adicionais em 2020, destinadas a despesas de caráter eventual.

Art. 22. No Projeto de Lei Orçamentária de 2021, as receitas e as despesas serão orçadas a preços de 2021, com base nos parâmetros macroeconômicos projetados para 2021, conforme discriminado no Anexo II – Anexo de Metas Fiscais desta Lei.

Parágrafo único. As despesas referenciadas em moeda estrangeira serão orçadas, segundo a taxa de câmbio projetada em 2021, com base nos parâmetros macroeconômicos para 2021, conforme o Anexo II – Anexo de Metas Fiscais desta Lei.

Art. 23. A alocação dos créditos orçamentários, na Lei Orçamentária Anual, será feita diretamente à unidade orçamentária responsável pela execução das ações correspondentes, ficando proibida a consignação de recursos a título de transferência para unidades integrantes dos Orçamentos Fiscal e da Seguridade Social.

Parágrafo único. A vedação contida no art. 205, inciso V, da Constituição Estadual, não impede a descentralização de créditos orçamentários para execução de ações de responsabilidade da unidade descentralizadora, em conformidade com o Decreto Estadual n.º 29.623, de 14 de janeiro de 2009 e suas alterações.

Art. 24. Na Lei Orçamentária não poderão ser:

I – fixadas despesas sem que estejam definidas as fontes de recursos e legalmente instituídas as unidades executoras;

II – incluídos projetos com a mesma finalidade em mais de um órgão, ressalvados os casos de complementariedade de ações;

III – previstos recursos para aquisição de veículos de representação, ressalvadas as substituições daqueles com mais de 4 (quatro) anos de uso ou em razão de danos que exijam substituição;

IV – previstos recursos para pagamento a servidor ou empregado da Administração Pública, por serviços de consultoria ou assistência técnica custeados com recursos provenientes de convênios, acordos, ajustes ou instrumentos congêneres firmados com órgãos ou entidades de direito público ou privado, nacionais ou estrangeiros;

V – classificadas como atividades, dotações que visem ao desenvolvimento de ações limitadas no tempo e das quais resultem produtos que concorram para expansão ou aperfeiçoamento da ação do Governo, bem como classificadas como projetos e ações de duração continuada;

VI – incluídas dotações relativas às operações de crédito não contratadas ou cujas cartas-consultas não tenham sido recomendadas pela Comissão de Financiamentos Externos – COFIEX, no âmbito do Ministério da Economia, até 30 de agosto de 2020;

VII – incluídas dotações para pagamento com recursos do Fundo Estadual de Combate à Pobreza – Fecop, de remuneração a Servidores Públicos Municipais, Estaduais e Federais, exceto na forma de concessão de bolsa para servidores públicos estaduais ocupantes de cargos do Grupo Ocupacional Magistério da Educação Básica – MAG, da Secretaria da Educação e professores do Grupo Magistério Superior – MAS, da Secretaria da Ciência, Tecnologia e Ensino Superior, quando da atuação em programa de formação e qualificação educacional de professores leigos, excetuando-se ainda, o pagamento de bolsas do Programa Agente Rural, instituído pela Lei Estadual n.º 15.170, de 18 de junho de 2012.

§ 1.º Após o prazo mencionado no inciso VI, finalizada a concepção dos projetos e atendidas as demais condições legais, observado seu cronograma financeiro, os recursos relativos às operações de crédito poderão ser incluídos no orçamento por meio de emendas e créditos adicionais.

§ 2.º O Estado priorizará, no que couber, a capacidade de funcionamento das estruturas atuais em detrimento dos investimentos em novas estruturas de igual ou similar natureza.

Art. 25. As receitas vinculadas e as diretamente arrecadadas por órgãos, fundos, autarquias, inclusive as especiais, fundações instituídas e mantidas pelo Poder Público, empresas públicas e sociedades de economia mista, a que se refere o art. 45 desta Lei, somente poderão ser programadas para custear as despesas com investimentos e inversões financeiras depois de atenderem, integralmente, às necessidades relativas a custeio administrativo e operacional, inclusive pessoal e encargos sociais, bem como a pagamento de juros, encargos e amortização da dívida.

Parágrafo único. Na destinação dos recursos para investimentos e inversões financeiras, de que trata o caput deste artigo, serão priorizadas as contrapartidas de contratos de financiamentos internos e externos e convênios com órgãos federais e municipais.

Art. 26. A Lei Orçamentária de 2021 e os créditos especiais, observado o disposto no art. 45 da Lei Complementar Federal n.º 101, de 4 de maio de 2000, somente incluirão ações novas se:

I – tiverem sido adequada e suficientemente contemplados:

a) os projetos em andamento;

b) as ações relativas ao custeio administrativo e operacional da Administração Pública Estadual;

c) a contrapartida para os projetos com financiamento externo e interno e convênios com outras esferas de governo;

d) os compromissos com o pagamento do serviço da dívida e os decorrentes de decisões judiciárias;

II – os recursos alocados, no caso dos projetos, viabilizarem a conclusão de uma etapa do cronograma físico ou a obtenção de uma unidade completa;

III – a ação estiver compatível com o Plano Plurianual para o período 2020-2023.

§ 1.º Serão entendidos como projetos em andamento aqueles cuja execução financeira, até 30 de junho de 2020, ultrapassar 10% (dez por cento) do seu custo total estimado.

§ 2.º Entre os projetos em andamento, terão precedência na alocação de recursos aqueles que apresentarem maior percentual de execução física.

Art. 27. Ao Projeto de Lei Orçamentária não poderão ser apresentadas emendas que anulem o valor de dotações orçamentárias com recursos provenientes de:

I – recursos vinculados compostos pela cota parte do salário educação, pela indenização por conta da extração de petróleo, xisto e gás, pela Contribuição de Intervenção no Domínio Econômico – CIDE –, pelas operações de crédito interno e externo e convênios;

II – recursos próprios de entidades da Administração Indireta, exceto quando suplementados para a própria entidade;

III – contrapartida obrigatória do Tesouro Estadual a recursos transferidos ao Estado;

IV – recursos destinados a obras não concluídas das administrações direta e indireta, consignados no orçamento anterior.

§ 1.º A anulação de dotação da Reserva de Contingência prevista no Projeto de Lei Orçamentária não poderá ser superior, em montante, ao equivalente a 10% (dez por cento) do valor consignado na proposta orçamentária.

§ 2.º Ao Projeto de Lei Orçamentária não poderão ser apresentadas emendas que:

I – destinem recursos do Tesouro Estadual para Empresas Estatais não dependentes;

II –destinem recursos do Tesouro Estadual para Fundos cujas Leis de criação não prevêem essa fonte de financiamento;

III – anulem valor de dotações orçamentárias do grupo de natureza de despesa 31 – Pessoal e Encargos Sociais, exceto quando suplementado para o próprio grupo de despesa;

IV – anulem valor das ações orçamentárias classificadas no Poder Executivo conforme incisos I e IV do art. 18, exceto quando a suplementação se destinar, respectivamente, aos Gastos Administrativos Continuados ou Gastos Finalísticos Correntes Continuados do próprio órgão que originou a anulação;

V –anulem as dotações orçamentárias que estejam previstas na Modalidade de Aplicação 91 – Aplicação Direta Decorrente de Operações entre Órgãos, Fundos e Entidades Integrantes do Orçamento Fiscal e do Orçamento da Seguridade Social.

Art. 28.O pagamento de precatórios judiciários será efetuado em ação orçamentária específica, incluída na Lei Orçamentária para esta finalidade.

Parágrafo único. Os precatórios, inclusive aqueles resultantes de decisões da Justiça Estadual, constarão dos orçamentos dos órgãos e das entidades da Administração Indireta a que se referem os débitos, quando a liquidação e o pagamento forem feitos com recursos próprios, e dos orçamentos dos Encargos Gerais do Estado, quando pagos com recursos do Tesouro Estadual.

Art. 29. A inclusão de recursos na Lei Orçamentária de 2021, para o pagamento de precatórios será realizada em conformidade com o que preceitua o art. 100, §§ 1.º, 2.º e 3.º, e o disposto no art. 78 do Ato das Disposições Constitucionais Transitórias – ADCT –, da Constituição Federal.

Art. 30. Os órgãos e as entidades da Administração Pública submeterão os processos referentes ao pagamento de precatórios à apreciação da Procuradoria-Geral do Estado, com vistas ao atendimento da requisição judicial.

Art. 31. Na Lei Orçamentária Anual, as despesas com juros, encargos e amortizações da dívida corresponderão às operações contratadas e às autorizações concedidas até 31 de agosto de 2020.

Art. 32. Os recursos destinados ao Fundo de Manutenção e Desenvolvimento da Educação Básica e de Valorização dos Profissionais da Educação, na forma da Emenda Constitucional Federal n.º 53, de 19 de dezembro de 2006 e da Lei Federal n.º 11.494, de 20 de junho de 2007, serão identificados por código próprio, relacionados à sua origem e a sua aplicação.

Art. 33. Na programação de investimentos da Administração Pública Estadual a alocação de recursos para os projetos de tecnologia da informação deverá, sempre que possível, ser efetuada em ação orçamentária específica, com código próprio, incluída na Lei Orçamentária Anual para esta finalidade.

Art. 34. Para efeito do disposto no § 3.º do art. 16 da Lei Complementar Federal n.º 101, de 4 de maio de 2000, entende-se como despesas irrelevantes aquelas cujo valor não ultrapasse, para bens e serviços, os limites fixados na legislação estadual vigente, para as modalidades licitatórias a que se refere o art. 24, incisos I e II, da Lei Federal n.º 8.666, de 21 de junho de 1993.

Seção III

Das Alterações da Lei Orçamentária

Art. 35. Os projetos de lei relativos a créditos adicionais serão apresentados na forma e com o detalhamento da Lei Orçamentária Anual.

Art. 36. A criação de órgãos, bem como a inclusão de categoria de programação ao Orçamento de 2021 será realizada mediante abertura de crédito adicional especial.

§ 1.º Acompanharão os projetos de lei relativos aos créditos, de que trata o caput deste artigo, exposições de motivos circunstanciadas que os justifiquem e que indiquem as consequências dos cancelamentos de dotações propostas sobre a execução dos projetos ou das atividades correspondentes.

§ 2.º Os projetos relativos a créditos adicionais especiais destinados às despesas com pessoal e encargos sociais serão encaminhados à Assembleia Legislativa por meio de projetos de lei específicos para atender exclusivamente a essa finalidade.

§ 3.º Os créditos especiais aprovados pela Assembleia Legislativa serão considerados automaticamente abertos com a sanção e publicação da respectiva lei.

Art. 37. Durante a execução orçamentária, poderão ser incorporados ao orçamento anual, mediante abertura de crédito adicional suplementar, por Decreto do Poder Executivo:

I – a inclusão ou alteração de categoria econômica, grupo de despesa e região em projeto, atividade ou operação especial, já constantes da Lei Orçamentária e de seus créditos adicionais;

II – alteração na classificação funcional, na codificação da ação orçamentária ou na vinculação da ação à iniciativa do Programa, desde que constatado erro de ordem técnica ou legal, mantidos a classificação da despesa e o valor global;

III – a reabertura de ação orçamentária e seus elementos constituintes, desde que a mesma já tenha apresentado execução no âmbito do PPA 2020-2023. (Incluído pela Lei n.º 17.861, de 30/12/2021)

Art. 38. O Poder Executivo poderá, mediante decreto, transpor, remanejar, transferir ou utilizar, total ou parcialmente, as dotações orçamentárias aprovadas na Lei Orçamentária de 2021 e em seus créditos adicionais, em decorrência da extinção, transformação, transferência, incorporação ou desmembramento de órgãos e entidades, bem como de alterações de suas competências ou atribuições, ou ainda em casos de complementaridade, mantida a estrutura programática, expressa por categoria de programação, conforme definida no art. 4.º, § 3.º desta Lei, inclusive os títulos, os descritores, as metas e os objetivos, com o respectivo detalhamento por esfera orçamentária e grupo de natureza da despesa, assim como os atributos dos programas vigentes no PPA 2020-2023.

Parágrafo único. Na transposição, na transferência ou no remanejamento de que trata o caput deste artigo, poderá haver ajuste na classificação funcional, na fonte de recursos, na modalidade de aplicação e no identificador de uso, desde que justificadas pela unidade orçamentária detentora do crédito.

Art. 39. As alterações orçamentárias que não modifiquem o valor global da categoria de programação e do grupo de despesa não ensejam a abertura de créditos adicionais e poderão ocorrer no sistema de contabilidade para ajustar:

I – a modalidade de aplicação, exceto quando envolver a modalidade de aplicação 91;

II – o elemento de despesa;

III – o identificador de uso – Iduso;

IV – as fontes de recursos quando a alteração ocorrer entre fontes de operações de crédito não vinculadas a objeto de gastos específicos;

V – assubfontes de recursos, desde que na mesma fonte de recursos.

§ 1.º As referidas alterações serão realizadas diretamente no Sistema de Execução Orçamentária.

§ 2.º As alterações referentes a créditos orçamentários aprovados na Lei Orçamentária cujas despesas foram alocadas na Região 15 – Estado do Ceará, poderão ser regionalizadas durante a execução orçamentária de acordo com o disposto nos §§ 14 e 15 do art. 9.º desta Lei.

Art. 40. A descrição de cada uma das ações constantes na referida Lei poderá ser atualizada, quando necessário, desde que as alterações não ampliem ou restrinjam a finalidade da ação, consubstanciada no seu título constante da referida Lei.

Seção IV

Das Diretrizes Específicas do Orçamento da Seguridade Social

Art. 41. O Orçamento da Seguridade Social compreenderá as dotações destinadas a atender às ações públicas de saúde, à prestação de assistência médica, laboratorial e hospitalar aos servidores públicos, entre outras, àprevidência e à assistência social, obedecerá ao disposto no art. 203, § 3.°, inciso IV, da Constituição Estadual, e contará, entre outros, com recursos provenientes:

I – das contribuições previdenciárias dos servidores estaduais ativos e inativos;

II – de receitas próprias e vinculadas dos órgãos, dos fundos e das entidades que integram exclusivamente o orçamento de que trata esta Seção;

III – da aplicação mínima em ações e serviços públicos de saúde, em cumprimento ao disposto na Emenda Constitucional Federal n.º 29, de 13 de setembro de 2000;

IV – da Contribuição Patronal;

V – de outras receitas do Tesouro Estadual;

VI – de receitas compensatórias advindas do Governo Federal.

Parágrafo único. A Lei Orçamentária Anual está autorizada a determinar recursos orçamentários para aquisição de hospital de média complexidade na região do Sertão Central de Crateús.

Seção V

Das Diretrizes Específicas para os Poderes Legislativo, compreendendo o Tribunal de Contas do Estado e Judiciário, o Ministério Público e a Defensoria Pública

Art. 42. Para efeito do disposto nos arts. 49, inciso XIX; 99, § 1.°, e 136, todos da Constituição Estadual, e art. 134, § 2º, da Constituição Federal, ficam estipulados os seguintes limites para a elaboração das propostas orçamentárias dos Poderes Legislativo, compreendendo o Tribunal de Contas do Estado, e Judiciário, bem como do Ministério Público e, no que couber, da Defensoria Pública:

I – as despesas com pessoal e encargos sociais obedecerão ao disposto nos arts. 64, 65, 66, 67, 68, 69, 70, 71 e 72 desta Lei;

II – as demais despesas com custeio administrativo e operacional obedecerão ao disposto no art. 21 desta Lei.

Parágrafo único. Aos Órgãos dos Poderes Legislativo, compreendendo o Tribunal de Contas do Estado, e Judiciário, o Ministério Público Estadual e a Defensoria Pública Geral do Estado ficam asseguradas a autonomia funcional e administrativa e a iniciativa de sua proposta orçamentária, devendo ser-lhes entregues, até o dia 20 de cada mês, em duodécimos, os recursos correspondentes às dotações orçamentárias e aos créditos suplementares e especiais, atendendo ao disposto no art. 168 da Constituição Federal.

Art. 43. Para efeito do disposto no art.9.º desta Lei, as propostas orçamentárias do Poder Legislativo, compreendendo o Tribunal de Contas do Estado, do Poder Judiciário, do Ministério Público e da Defensoria Pública serão encaminhadas à Secretaria do Planejamento e Gestão – Seplag, por meio do Sistema Integrado Orçamentário e Financeiro – SIOF –, até 31 de agosto de 2020, de forma que possibilite o atendimento ao disposto no inciso VI, do § 3.° do art. 203 da Constituição Estadual.

§ 1.º O Poder Executivo colocará à disposição dos Poderes e demais órgãos mencionados no caput, no mínimo 30 (trinta) dias antes do prazo final para encaminhamento de suas propostas orçamentárias, o estudo e a estimativa da receita para o exercício de 2021 e a respectiva memória de cálculo.

§ 2.º Caso não seja atendido o prazo estipulado no caput, ficam consideradas como limite do Projeto de Lei Orçamentária Anual 2021 as dotações consignadas na Lei Orçamentária Anual de 2020 para a categoria econômica Despesas Correntes.

Seção VI

Das Diretrizes Específicas do Orçamento de Investimentos das

Empresas Controladas pelo Estado

Art. 44. Constará da Lei Orçamentária Anual o Orçamento de Investimento das Empresas Públicas e Sociedades de Economia Mista em que o Estado detenha a maioria do capital social com direito a voto, de acordo com o art. 203, § 3.°, inciso II, da Constituição Estadual.

Parágrafo único. O orçamento de investimento detalhará, por empresa, as fontes de financiamento, de modo a evidenciar a origem dos recursos, e a despesa, segundo a classificação funcional, a estrutura programática, a categoria econômica e os grupos de natureza da despesa de investimentos e inversões financeiras.

Art. 45. Não se aplicam às empresas públicas e às sociedades de economia mista, de que trata o artigo anterior, as normas gerais da Lei Federal nº 4.320, de 17 de março de 1964, no que concerne ao regime contábil, à execução do orçamento e ao demonstrativo de resultado.

§ 1.º Excetua-se do disposto no caput deste artigo a aplicação, no que couber, dos arts. 109 e 110 da Lei Federal n.º 4.320, de 17 de março de 1964, para as finalidades a que se destinam.

§ 2.º A execução orçamentária das empresas públicas dependentes dar-se-á por meio do Sistema de Contabilidade do Estado.

Seção VII

Da Programação da Execução Orçamentária e Financeira e sua Limitação

Art. 46. O Poder Executivo deverá elaborar e publicar até 30 (trinta) dias após a publicação da Lei Orçamentária de 2021, cronograma anual de desembolso mensal, por Poder e Órgão, e metas bimestrais de arrecadação, nos termos dos arts. 8.º e 13 da Lei Complementar Federal n.º 101, de 4 de maio de 2000, com vistas ao cumprimento das metas estabelecidas no anexo de que trata o art. 22 desta Lei.

§ 1.º O cronograma de desembolso mensal da despesa deverá estar compatibilizado com a programação das metas bimestrais de arrecadação.

§ 2.º O cronograma mensal da despesa de pessoal e dos encargos sociais deverá refletir os impactos dos aumentos concedidos aos servidores ativos e inativos, a partir do mês da sua implementação.

§ 3.º Observado o disposto no art. 100 da Constituição Federal, a programação para pagamento de precatórios judiciários obedecerá ao cronograma de desembolso na forma de duodécimos.

§ 4.º Excetuadas as despesas com pessoal e encargos sociais, os cronogramas anuais de desembolso mensal das demais despesas dos Poderes Executivo, Legislativo, compreendendo o Tribunal de Contas do Estado e Judiciário, do Ministério Público e Defensoria Pública terão como referencial o repasse previsto no art. 168 da Constituição Federal, na forma de duodécimos.

§ 5.º O ato referido no caput poderá ser modificado na vigência do exercício fiscal para ajustar as metas de realizações das receitas e o cronograma de pagamento mensal das despesas, com vistas ao cumprimento da meta de resultado primário.

Art. 47. Caso haja necessidade de limitação de empenho e da movimentação financeira de que trata o art. 9.º da Lei Complementar Federal n.° 101, de 4 de maio de 2000, os percentuais e o montante necessário da limitação serão distribuídos, de forma proporcional à participação de cada um dos Poderes, do Ministério Público, da Defensoria Pública e do Tribunal de Contas do Estado, no conjunto de Outras Despesas Correntes e no de Investimentos e Inversões Financeiras, constantes na programação inicial da Lei Orçamentária, excetuando-se as despesas que constituem obrigações constitucionais ou legais.

§ 1.º Na hipótese de ocorrência do disposto neste artigo, o Poder Executivo comunicará aos demais Poderes, ao Ministério Público, à Defensoria Pública e ao Tribunal de Contas do Estado, nos 30 (trinta) dias subsequentes ao bimestre, o montante que caberá a cada um na limitação de empenho e da movimentação financeira, especificando os parâmetros adotados e as estimativas de receita e despesa, ficando-lhes facultada a distribuição da contenção entre os conjuntos de despesas citados no caput deste artigo e, consequentemente, entre projetos/atividades/operações especiais contidos nas suas programações orçamentárias.

§ 2.º Os Poderes, o Ministério Público, a Defensoria Pública do Estado e o Tribunal de Contas do Estado, com base na comunicação de que trata o § 1.º deste artigo, publicarão ato próprio, até o 20.º (vigésimo) dia após o recebimento do comunicado do Poder Executivo, promovendo limitação de empenho e movimentação financeira, nos montantes necessários, estabelecendo os montantes disponíveis para empenho e movimentação financeira em cada um dos conjuntos de despesas mencionados no caput deste artigo.

§ 3.º Caso haja necessidade de limitação de empenho e da movimentação financeira, conforme previsto no caput deste artigo, os Poderes Executivo, Legislativo, compreendendo o Tribunal de Contas do Estado e Judiciário, o Ministério Público e a Defensoria Pública minimizarão tal limitação, na medida do possível e de forma justificada, nos projetos/ nas atividades/ nas operações especiais de suas programações orçamentárias, localizados nos municípios de menor Índice de Desenvolvimento Municipal – IDM, vedada essa limitação aos municípios situados no Grupo 4 do IDM.

§ 4.º Caso haja necessidade de limitação de empenho e de movimentação financeira, serão preservados, além das despesas obrigatórias por força constitucional e legal, os programas/ as atividades/ os projetos relativos à ciência e tecnologia, pesquisa e desenvolvimento, combate à fome e à pobreza, e as ações relacionadas à criança, ao adolescente, ao idoso, aos portadores de necessidades especiais e à mulher, ao enfrentamento às drogas, à convivência com a seca, prioritariamente na aquisição de máquinas perfuratrizes e poços profundos e àqueles relacionados ao combate de surtos, endemias e epidemias.

§ 5.º O Poder Executivo encaminhará à Assembleia Legislativa, no prazo estabelecido no caput do art. 9.º da Lei Complementar Federal n.° 101, de 4 de maio de 2000, relatório contendo a memória de cálculo das novas estimativas de receita e despesa, revisão das projeções das variáveis de que trata o Anexo II – Anexo das Metas Fiscais desta Lei, e justificativa da necessidade de limitação de empenho e da movimentação financeira nos percentuais, montantes e critérios estabelecidos nesta Lei.

Seção VIII

Das Diretrizes para Realização de Parcerias em Regime de Mútua Cooperação com Pessoas Jurídicas de Direito Privado, Organizações da Sociedade Civil e Pessoas Físicas

Art. 48. A celebração de parcerias em regime de mútua cooperação entre o Poder Executivo Estadual e pessoas jurídicas de direito privado, organizações da sociedade civil ou pessoas físicas que envolvam transferência de recursos financeiros para consecução de finalidades de interesse público e recíproco, mediante convênios e quaisquer instrumentos congêneres, termos de colaboração, termos de fomento ou acordo de cooperação, deverá atender às regras estabelecidas na Lei Complementar Estadual n.º 119 e alterações posteriores, de 28 de dezembro de 2012, e na Lei Federal n.º 13.019, de 31 de julho de 2014, e em sua regulamentação em âmbito estadual, conforme o caso, e ser precedida do atendimento das seguintes condições:

I – órgão ou entidade da Administração Pública Estadual:

a) previsão de recursos no orçamento ou em seus créditos adicionais;

b) realização de chamamento público;

c) aprovação de plano de trabalho;

II - pessoas jurídicas de direito privado, organizações da sociedade civil ou pessoas físicas:

a) não tenham sido doadoras, no último pleito, para a campanha eleitoral do Chefe do Poder Executivo Estadual;

b) não ter sofrido, nos últimos 5 (cinco) anos, condenação judicial por qualquer forma de fraude ou má utilização dos recursos públicos;

c) não tenham incorrido em infração civil no que tange à divulgação, por meio eletrônico ou similar, de notícias falsas sobre epidemias, endemias e pandemias no Estado do Ceará, na forma da Lei n.º 17.207/20, regulamentada pelo Decreto n.º 33. 605, de 22 de maio de 2020.

§ 1.º O chamamento público previsto na alínea “b” do inciso I deverá ser divulgado por meio de edital, contendo expressamente os critérios de seleção, considerando, como um dos critérios de seleção, o cumprimento da Lei Federal n.º 10.097, de 19 de dezembro de 2000 – Lei de Aprendizagem.

§ 2.º O chamamento público de que trata a alínea “b” do inciso I será dispensado ou inexigível nas hipóteses previstas nos arts. 30 e 31 da Lei Federal n.º 13.019, de 31 de julho de 2014, e na regulamentação estadual, devendo o extrato do ato declaratório da dispensa ou inexigibilidade do chamamento público ser publicado, na mesma data da assinatura, no sítio eletrônico oficial da administração na internet e, eventualmente, a critério do administrador público, também no meio oficial de publicidade da Administração Pública sob pena de nulidade do ato de formalização de parceria prevista nesta Lei.

§ 3.º Às Organizações da Sociedade Civil de Interesse Público regidas pela Lei Federal n.º 9.790, de 23 de março de 1999, aplicam-se todas as condições e exigências previstas no art. 50 desta Lei para firmarem Termo de Parceria com os órgãos e entidades da Administração Pública do Estado do Ceará.

§ 4.º As exigências estabelecidas neste artigo deverão ser observadas no momento da celebração de convênios ou instrumentos congêneres e de aditivos de valor.

§ 5.º Serão disponibilizadas, em meio eletrônico na rede mundial de computadores, as informações referentes às parcerias celebradas de que trata este artigo, inclusive as relacionadas às prestações de contas dos recursos transferidos, com a identificação dos parceiros, dos valores repassados, dos resultados alcançados e da situação da prestação de contas.

§ 6.º Nos casos de inexigibilidade de chamamento público, a autorização em lei específica para transferência de recursos financeiros às organizações da sociedade civil de que trata o inciso II do art. 31 da Lei Federal n.º 13.019, de 31 de julho de 2014, deverá indicar expressamente os beneficiários para os quais serão transferidos os recursos financeiros, o programa orçamentário, as ações e metas a serem atingidas, os valores a serem transferidos e o público-alvo.

Art. 49. Fica facultada aos demais poderes a adoção das regras aplicáveis ao Poder Executivo Estadual ou a elaboração de regramento próprio, desde que atendido o disposto na Lei Federal n.º 13.019, de 31 de julho de 2014, para as parcerias com as Organizações da Sociedade Civil.

Seção IX

Das Transferências para Pessoas Jurídicas do Setor Privado Qualificadas como

Organizações Sociais

Art. 50. A transferência de recursos financeiros para fomento às atividades realizadas por pessoas jurídicas do setor privado qualificadas como Organizações Sociais, nos termos da Lei Estadual n.º 12.781, de 30 de dezembro de 1997 e alterações posteriores, dar-se-á por meio de Contrato de Gestão e deverá ser precedida do atendimento das seguintes condições:

I – previsão de recursos no orçamento do órgão ou da entidade supervisora da área correspondente à atividade fomentada;

II – aprovação do Plano de Trabalho do Contrato de Gestão pelo Conselho de Administração da Organização Social e pelo Secretário de Estado ou por autoridade competente da entidade contratante;

III – designação, pelo Secretário de Estado ou por autoridade competente da entidade contratante, da Comissão de Avaliação que irá acompanhar o desenvolvimento do programa de trabalho e as metas estabelecidas no Contrato de Gestão;

IV – atendimento das condições de habilitação jurídica e regularidade fiscal previstas nos arts. 28 e 29 da Lei Federal n.º 8.666, de 21 de junho de 1993;

V – adimplência da Organização Social junto a qualquer órgão ou entidade da Administração Pública Estadual e Federal;

VI – observância presente no Contrato de Gestão de metas atingidas e construção de respectivos prazos de execução, assim como dos critérios objetivos de avaliação de desempenho, mediante indicadores de qualidade e produtividade;

VII – estudo detalhado que contemple a avaliação precisa dos custos do serviço e dos gastos de eficiência esperados pela execução do contrato, a ser elaborado pelo órgão contratante.

§ 1.º O Poder Executivo, por intermédio das secretarias responsáveis, disponibilizará semestralmente, no Portal da Transparência, em formato acessível, os relatórios referentes à execução dos Contratos de Gestão, evidenciando a prestação de contas completa dos repasses transferidos pelo Estado, em conformidade com o disposto na Lei Estadual n.º 15.356, de 4 de junho de 2013.

§ 2.º Os órgãos e as entidades estaduais que celebrarem Contratos de Gestão com organizações sociais deverão remeter ao Tribunal de Contas do Estado, quando de suas Contas Anuais, a prestação de contas dos referidos contratos, devidamente acompanhadas de documentos e demonstrativos de natureza contábil, nos termos do parágrafo único do art. 68 da Constituição do Estado do Ceará.

§ 3.º Os relatórios de que trata o parágrafo anterior ficarão disponíveis a partir de 180 (cento e oitenta) dias contados da publicação desta Lei.

§ 4.º A comissão de Avaliação deverá emitir, ao final do período de contratação, relatórios financeiros e de execução do contrato de gestão para análise pelo órgão ou pela entidade supervisora da área correspondente, que deverá publicar parecer no Diário Oficial do Estado e constar no Portal da Transparência, observando e explicando comparativo específico entre as metas propostas e os resultados alcançados.

Seção X

Das Transferências para Empresas Controladas pelo Estado

Art. 51. As transferências de recursos para sociedades de economia mista, empresas públicas e demais entidades em que o Estado, direta ou indiretamente, detenha a maioria do capital social com direito a voto, não integrantes do orçamento fiscal, dar-se-ão por aumento de participação acionária ou subvenção econômica, mediante autorização legal concedida na lei de criação ou lei subsequente.

§ 1.º Excepcionalmente, os órgãos e as entidades integrantes do orçamento fiscal poderão transferir recursos para as empresas públicas e sociedades de economia mista de que trata o caput, visando à realização de investimentos públicos ou a sua manutenção, desde que os bens resultantes ou mantidos pertençam ao Patrimônio Público Estadual.

§ 1.º Excepcionalmente, os órgãos e as entidades integrantes do orçamento fiscal poderão transferir recursos para as empresas públicas e sociedades de economia mista de que trata o caput deste artigo, visando à execução de ações de fomento ao crédito popular, bem como à realização de investimentos públicos e à sua manutenção, desde que, nas duas últimas hipóteses, os bens resultantes ou mantidos pertençam ao Patrimônio Público Estadual. (Nova redação dada pela Lei Complementar n.° 239, de 09.04.21)

§ 2.º As transferências de que trata o parágrafo anterior, serão formalizadas por meio de Termo de Cooperação e contabilizadas como despesas correntes ou de capital, conforme o caso, e registradas nos elementos de despesa correspondentes.

§ 3.º Fica dispensada a celebração do Termo de Cooperação de que trata o parágrafo anterior, nos casos de transferências já fundamentadas em instrumento celebrado com a União, em que o Estado e as entidades de que trata o caput sejam signatários e no qual estejam estipuladas as regras a serem observadas entre as partes, inclusive quanto à propriedade de bens resultantes ou remanescentes do objeto pactuado, que poderão destinar-se a outros entes federativos.

Seção XI

Das Diretrizes para Realização de Parcerias em Regime de Mútua Cooperação com Entes e Entidades Públicas

Art. 52. A celebração de parcerias em regime de mútua cooperação entre o Poder Executivo Estadual e entes ou entidades públicas que envolvam transferência de recursos financeiros para consecução de finalidades de interesse público e recíproco, mediante convênios e instrumentos congêneres, deverá atender às regras estabelecidas na Lei Complementar Estadual nº 119 e alterações posteriores, de 28 de dezembro de 2012 e em sua regulamentação, e ser precedida do atendimento das seguintes condições:

I – órgão ou entidade da Administração Pública Estadual:

a) ter previsão de recursos no orçamento ou em seus créditos adicionais;

b) ter aprovado o plano de trabalho;

II – entes e entidades públicas parceiras:

a) estar adimplente com as contribuições do Seguro Safra;

b) comprovar a implantação do piso nacional dos agentes de saúde;

c) comprovar a aderência a programa de contingência aprovado pela Secretaria da Saúde do Estado quando declarada epidemia de doenças como dengue, zika e febre chikungunya.

§ 1.º Serão prioritárias as análises dos planos de trabalho e as liberações de créditos correspondentes aos projetos oriundos do Programa de Cooperação Federativa – PCF –, destinadas às ações de saúde, de segurança pública e defesa social, de convivência com a estiagem e as referentes a convênios e instrumentos congêneres já celebrados com o Estado ou com a União, em andamento.

§ 2.º Serão disponibilizadas, em meio eletrônico, na rede mundial de computadores, as informações referentes às transferências voluntárias de que trata este artigo, inclusive as relacionadas às prestações de contas dos recursos transferidos, com a identificação dos parceiros, dos valores repassados, dos resultados alcançados e da situação da prestação de contas.

Art. 53. As exigências previstas no inciso II, alíneas “a” a “c” do caput do artigo anterior não se aplicam às transferências para atender exclusivamente:

I – às situações de emergência ou calamidade pública, reconhecidas publicamente pelo Poder Executivo Estadual por meio de decreto, durante o período em que essas subsistirem;

II – à execução de programas e ações de educação, saúde e assistência social;

III – execução de programas, projetos ou ações com recursos transferidos a municípios na forma do inciso I do caput do art. 1.º da Lei Complementar n.º 234, de 9 de março de 2021. (incluído pela Lei Complementar n.º 243, de 2021)

Art. 54. Fica o Poder Executivo, por meio da Secretaria da Fazenda, autorizado a estabelecer, no âmbito do Programa de Governança Interfederativa do Estado do Ceará, previsto na Lei Complementar Estadual n.º 180, de 18 de julho de 2018, campanhas de premiação a municípios que empreendam ações que objetivem o fortalecimento da gestão e a performance fiscal, de forma cooperada e compartilhada, bem como aos municípios que implementem projetos voltados à participação popular, à transparência e à educação fiscal, estimulando a cidadania sobre a compreensão da importância dos tributos.

Parágrafo único. No caso de premiação dos municípios, as políticas implementadas devem ser enviadas à Comissão de Fiscalização e Controle da Assembleia Legislativa, em forma de relatórios, e seus impactos no município e no Estado, se houver.

Art. 55. Fica o Poder Executivo Estadual autorizado a integrar os Consórcios Públicos Interfederativos para a gestão e realização de ações, obras, investimentos e políticas públicas de interesse comum.

Art. 56. A celebração de parcerias em regime de mútua cooperação entre o Poder Executivo Estadual e organismos internacionais, ou órgãos pertencentes à sua estrutura organizacional, será regida por lei específica.

Art. 57. Quando o objeto da parceria se tratar de execução de obras de engenharia, deverá ser incluída nas placas e nos adesivos indicativos a informação dos endereços e/ou meios de acesso ao Portal da Transparência do Estado e ao Sistema de Ouvidoria do Estado.

Art. 58. Fica facultada aos demais poderes a adoção das regras aplicáveis ao Poder Executivo Estadual ou a elaboração de regramento próprio.

Seção XII

Da Contrapartida

Art. 59. É facultativa a exigência de contrapartida das pessoas jurídicas de direito privado, das organizações da sociedade civil e das pessoas físicas para recebimento de recursos mediante convênios ou instrumentos congêneres, termos de colaboração e termos de fomento firmados com o Governo Estadual, ressalvado o disposto na Lei Federal n.º 13.019, de 31 de julho de 2014.

Art. 60. É obrigatória a contrapartida dos municípios, calculada sobre o valor transferido pelo concedente, para recebimento de recursos mediante convênios e instrumentos congêneres celebrados com a Administração Pública Estadual, podendo ser atendida por meio de recursos financeiros, humanos ou materiais, ou de bens e serviços economicamente mensuráveis, segundo critério de percentual da receita de impostos municipais em relação às receitas orçamentárias, assim definidos:

I – 5% (cinco por cento) para os municípios cuja receita de impostos municipais em relação ao total das receitas orçamentárias seja inferior a 5% (cinco por cento);

II – 7% (sete por cento) para os municípios cuja receita de impostos municipais em relação ao total das receitas orçamentárias seja igual ou superior a 5% (cinco por cento) e inferior a 10% (dez por cento);

III – 10% (dez por cento) para os municípios cuja receita de impostos municipais em relação ao total das receitas orçamentárias seja igual ou superior a 10% (dez por cento) e inferior a 20% (vinte por cento);

IV – 20% (vinte por cento) para os municípios cuja receita de impostos municipais em relação ao total das receitas orçamentárias seja igual ou superior a 20% (vinte por cento).

§ 1.º Para o cálculo de que trata o caput, deverão ser consideradas as informações mais recentes divulgadas pelo Sistema de Finanças do Brasil, da Secretaria do Tesouro Nacional – Finbra, na data da celebração da parceria.

§ 2.º Os percentuais de contrapartida fixados nos incisos I a IV deste artigo poderão ser reduzidos ou ampliados, conforme critérios estabelecidos para fins de aprovação dos planos de trabalho ou seleção de proposta, nos seguintes casos:

I – projetos financiados por operações de crédito internas e externas os quais estabeleçam percentuais diferentes dos previstos neste artigo;

II – programas de educação básica, de ações básicas de saúde, de segurança pública, de assistência social, de combate à pobreza, de assistência técnica e de superação da crise hídrica.

§ 3.º Os critérios estabelecidos para fins de aprovação dos planos de trabalho ou seleção de proposta deverão especificar o percentual de contrapartida a ser aportada.

§ 4.º A exigência da contrapartida prevista no caput não se aplica às parcerias celebradas para atender exclusivamente às situações de emergência ou calamidade pública, formalmente reconhecidas pelo Poder Executivo Estadual.

§ 5.º Os municípios cearenses que, no exercício fiscal de 2020, comprovem o aumento de suas receitas próprias de impostos em comparação ao exercício fiscal de 2019, terão redução da contrapartida a que se refere o caput deste artigo nos seguintes patamares:

I – aumento de 2% (dois por cento) na arrecadação com redução em 2% (dois por cento) na contrapartida;

II – aumento de 4% (quatro por cento) na arrecadação com redução em 3% (três por cento) na contrapartida;

III – aumento de 6% (seis por cento) na arrecadação com redução em 4% (quatro por cento) na contrapartida.

§ 6.º Os municípios cearenses classificados em 2020 nos grupos de Média-Alta e Alta Vulnerabilidade do Índice Municipal de Alerta – IMA, divulgados pelo Instituto de Pesquisa e Estratégia Econômica do Ceará – IPECE, terão redução nos percentuais estabelecidos no caput deste artigo em 3% (três pontos percentuais).

CAPÍTULO IV

DAS DISPOSIÇÕES SOBRE ALTERAÇÕES NA LEGISLAÇÃO TRIBUTÁRIA DO ESTADO

Art. 61. Adicionalmente à legislação vigente de concessão ou ampliação de benefícios ou incentivos fiscais, o Poder Executivo poderá encaminhar à Assembleia Legislativa projetos de lei que visem conceder ou ampliar novos benefícios ou incentivos fiscais.

§ 1.º Os projetos de lei referentes à concessão ou ampliação de benefícios ou incentivos fiscais, de caráter não geral, serão acompanhados das devidas justificativas de diminuição de despesas ou do correspondente aumento de receita, que assegure o cumprimento das metas fiscais.

§ 2.º Os projetos de lei referidos no caput deste artigo não poderão versar sobre benefício fiscal para:

I – empresas que constem no Cadastro de empregadores que tenham submetido trabalhadores a condições análogas a de escravo, conforme a Portaria Interministerial MTE/SDH n.º 2, de 12 de maio de 2011;

II – empreendimentos que não obedeçam aos parâmetros legais de contratação de pessoas com deficiência, estabelecidos pelo art. 93 da Lei Federal n.º 8.213, de 24 de julho de 1991;

III – empreendimentos que tenham sofrido, nos últimos 5 (cinco) anos, condenação judicial por qualquer forma de fraude ou má utilização dos recursos públicos;

IV –empreendimentos que não possuam licença ambiental prévia, quando a legislação assim exigir.

§ 3.º Para ampliar os mecanismos de transparência, o Poder Executivo divulgará, no Portal da Transparência e em outros instrumentos de fácil acessibilidade, em caráter geral e não geral, explicitando: natureza do benefício fiscal concedido, com seus índices; beneficiário do incentivo; estimativa da perda de arrecadação e breve justificativa.

Art. 62. O Poder Executivo e as entidades da Administração Pública Indireta também observarão as vedações do § 2.º do art. 61 na concessão de incentivos e redução de tarifas, quando forem responsáveis por sua instituição e cobrança.